(相关资料图)

(相关资料图)

凯盛科技(600552)

核心观点

整体业务继续向好,新材料与政府补助对冲电显业务下滑。公司22H1收入/归母净利达26.3/0.99亿,YoY-22.4%/+17.2%。毛利率为16.4%,YoY+2.7pct。收入下滑,主要受消费电子行业不景气影响,公司电子显示业务出现业绩下滑。而净利润上升,主要得益于:1.新材料板块中的锆系产品以及球硅粉的放量,2.政府补助大幅提升,22H1政府补助为0.74亿元,YoY+202.5%。公司22H1扣非净利为0.44亿元,YoY-35.1%。而高毛利的新材料板块收入提升,低毛利的电显收入下降使得公司毛利率整体提升。展望未来,我们预计新材料板块将延续良好发展势头,UTG二期部分产能土建已封顶预计10月启动净化装修,有望为明年业绩带来新增长点。

新材料板块亮点层出不穷。传统材料如电熔氧化锆/硅酸锆价格依然保持在高位,虽然成本有所上涨,但盈利依然可观。22H1启动球形材料年产6000吨的扩产计划,完成后,产能将达1.4万吨。年产5000吨的高纯合成二氧化硅项目成为市场关注焦点,中试线整体建设已完成,有望于23年底陆续投产,由于纯度能达到6N-7N,且具有一定成本优势,预计将用于光伏/半导体领域。中试线相关产品已送下游验证,效果良好。未来公司的球形材料/活性锆/钛酸钡产品规模有望持续扩大。

UTG产能建设顺利。UTG二期项目土建已封顶,预计10月份启动净化装修。一次成型玻璃顺利的情况下,将可能减少部分减薄设备投资。目前UTG的良率持续提升,生产成本不断下降。一次成型的UTG的中试线已启动建设,如果此工艺获得成功,良率将大幅提升,对UTG行业意义深远,成本压降有较大促进作用。

电子显示业务低谷即将度过。深圳国显22H1业绩下滑明显(收入/净利润YoY-33%/-75%),笔记本/平板显示模组需求疲弱。据中商/华经产业研究院,22H1中国平板/笔记本电脑出口量6283/8835万台,YoY-11.3%/-17.3%。行业一旦企稳,相关业务预计也将见底反弹。公司拥有较完整产业链布局,在成本控制、质量一致性、柔性生产、快速响应等方面依然有较强竞争优势。

盈利预测与投资建议

下修22-24年EPS至0.24/0.45/0.58元(原值0.39/0.52/0.76元),主要对UTG玻璃/电子显示业务做了下修,同时对新材料板块收入做了上修,参考可比公司估值水平,采用分部估值法分别给予2023年新材料板块/显示板块24/24倍PE的估值,对应目标价10.27元,维持“买入”评级。

风险提示

UTG放量与价格不及预期,显示模组扩产不及预期,客户变动风险,政府补助波动

猜你喜欢

猜你喜欢 全球观点:达利欧最新撰文:

全球观点:达利欧最新撰文:  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  今日要闻!央行:上半年支付

今日要闻!央行:上半年支付  江南布衣净利润同比减少13.6

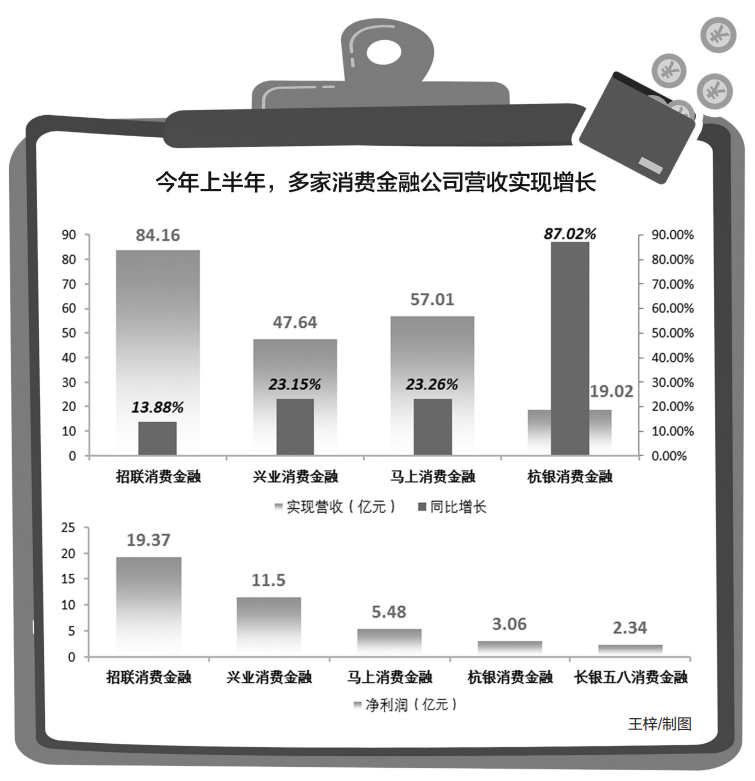

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  大唐高鸿智联获得“2022盖世

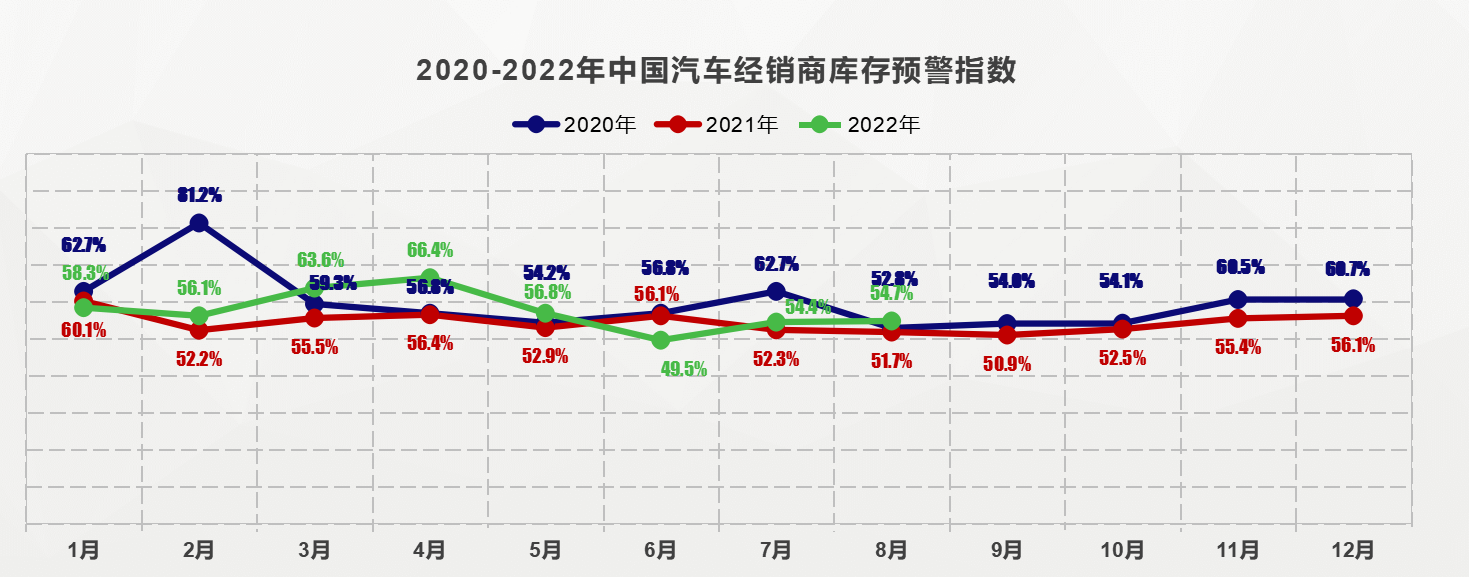

大唐高鸿智联获得“2022盖世  8月库存预警指数表现稳定

8月库存预警指数表现稳定