(资料图片)

(资料图片)

本周观点:大型清洁能源基地建设加速,长时储能需求渐显

大型清洁能源基地建设持续推进,消纳问题值得关注。整体上看国内风力、太阳能资源分布存在较大的不均衡性,“三北”地区具有更好的资源禀赋,有望成为未来国内大型风电、光伏项目的装机主力。根据国家能源局新能源和可再生能源司司长近期的表态,目前第一批装机规模约1亿千瓦的基地项目已全面开工建设,第二批基地项目清单已经印发并正在抓紧开展项目前期工作,第三批基地项目则已开始组织谋划,我们预计十四五期间国内大型清洁能源基地建设将持续提速。考虑到国内的电力负荷主要集中在东部、南部沿海地区,且目前“三北”省份新能源发电占比已达到较高水平,后续消纳问题或将成为制约清洁能源基地建设的瓶颈。以国内新能源发电占比最高的青海为例,2022年上半年风光发电占比已经接近50%,近年来弃风弃光率亦有抬头趋势。因此,我们认为特高压、储能等配套设施是支撑国内大型清洁能源基地建设的重要前提,后续建设进度有望同步加快。

长时储能需求渐显,不同技术路线百花齐放。目前国内大多数省份新能源配套储能项目的时长集中在1-2小时,未来随着风光大基地建设的持续推进,需要配套的储能时长亦将持续提升。从技术成熟度以及度电成本的角度出发,目前抽水蓄能是较为理想的一类长时储能形式,根据2021年9月国家能源局下发的《抽水蓄能中长期发展规划(2021-2035年)》,到2025/2030年国内抽水蓄能投产规模将分别达到6200/12000万千瓦以上,十四五/十五五期间国内抽水蓄能规模将保持翻倍增长。考虑到抽水蓄能的建设很大程度上受到地理条件的制约,我们预计未来相当一部分的长时储能需求将由其他的新型储能形式加以填补,在当前主流的锂电池储能以外,全钒液流电池、压缩空气、光热等技术路线亦有望得到较快的发展。

本周行情回顾:2022年第36周电力设备板块表现不佳

本周电力设备板块下跌9.3%,跑输沪深300指数5.4%,其中其他电源设备板块跌幅最小(-7.2%),电池(-9.6%)、光伏设备(-9.9%)板块表现相对较差。

产业链跟踪:本周磷酸铁锂正极材料价格上行,光伏产业链价格整体企稳锂电:本周磷酸铁锂正极材料价格上涨1.9%,三元正极、负极材料、电解液与湿法隔膜价格则趋于稳定。上游金属方面,本周碳酸锂/电解镍价格均上涨0.5%,电解钴价格企稳。

光伏:本周光伏产业链各环节价格均趋于稳定。海外需求持续向好,国内政策发力推动大型项目建设提速,待三季度硅料产能逐步投放后装机有望加速增长。

风险提示:新能源产业政策变动、供应链瓶颈导致需求量不及预期、市场竞争加剧导致行业盈利能力下滑等。

猜你喜欢

猜你喜欢 全球观点:达利欧最新撰文:

全球观点:达利欧最新撰文:  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  今日要闻!央行:上半年支付

今日要闻!央行:上半年支付  江南布衣净利润同比减少13.6

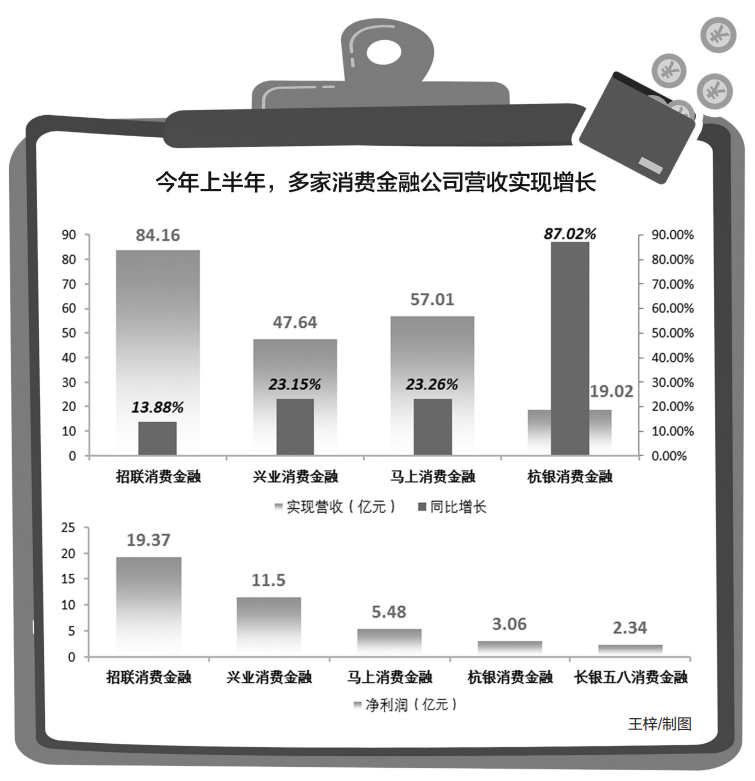

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  大唐高鸿智联获得“2022盖世

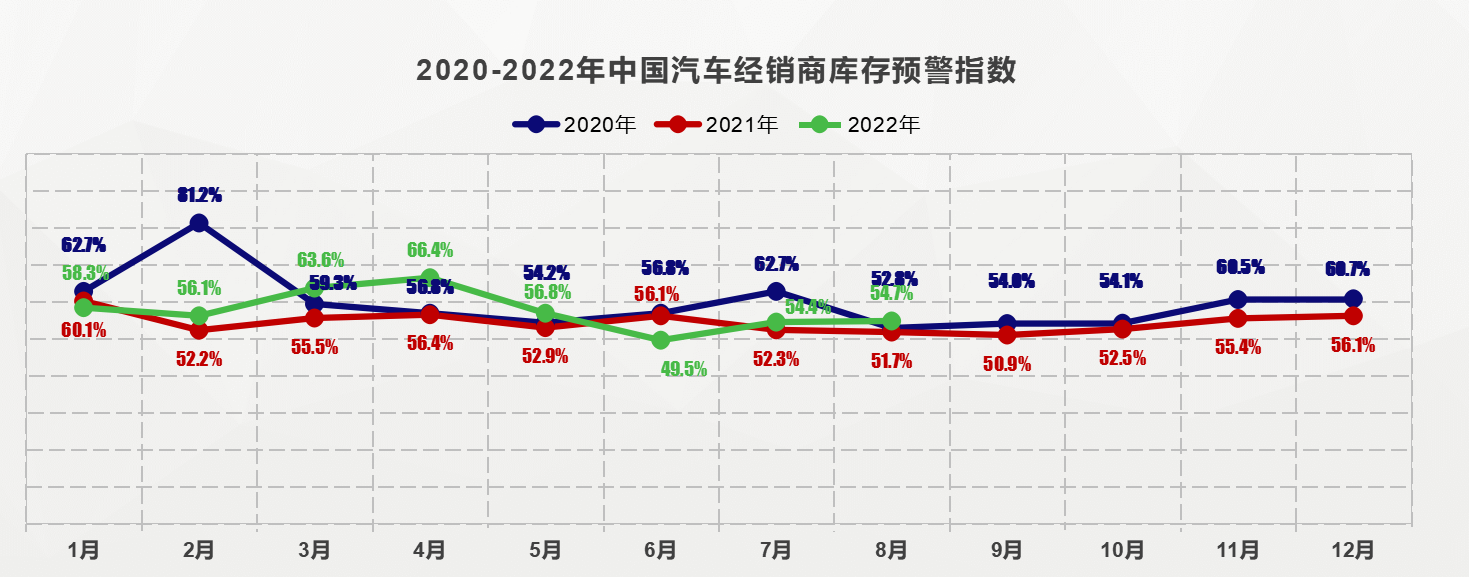

大唐高鸿智联获得“2022盖世  8月库存预警指数表现稳定

8月库存预警指数表现稳定