(资料图片)

(资料图片)

新泉股份(603179)

核心观点

发布可转债预案,拟募集资金用于上海、合肥基地扩产。2022年9月12日,公司发布可转换债券预案,拟公开发行总额不超过人民币11.60亿元(含11.60亿元)可转换公司债券,扣除发行费用后用于上海智能制造基地升级扩建项目(一期)、汽车饰件智能制造合肥基地建设项目以及补充流动资金。

上海基地满足Tier0.5级业务需求。上海智能制造基地升级扩建项目选址在临港奉贤园区,拟投入募集资金5.08亿元,项目建设期2年。公司计划建设新型产业配套基地满足上海地区整车客户的Tier0.5级业务合作需求。Tier0.5级合作模式将大量Tier1供应的零部件整合形成模块化、系统化集成产品向整车企业供应,有利于整车厂提升开发效率和造车效率,精简供应链同时降低管理成本。

合肥基地契合比亚迪、蔚来等车企布局。汽车饰件智能制造合肥基地建设项目拟投入募集资金3.04亿元,项目建设期2年。公司计划引进国内外先进生产设备,建设自动化饰件产品生产线,实现对合肥及周边地区整车厂客户的本地配套服务。

紧跟新能源汽车发展步伐,积极开拓新能源汽车市场。公司近年来始终紧跟新能源汽车的发展步伐,积极开拓新能源汽车市场,2022年上半年实现诸如吉利汽车、长城汽车、上海汽车、广汽新能源、比亚迪、蔚来汽车、理想汽车、国际知名品牌电动车企业等品牌下的部分新能源汽车车型项目配套。

汽车内饰空间广阔,公司产品成为行业标杆,成长潜力大。当前我国汽车行业内饰件(除座椅)市场规模约在1400亿元,全球汽车市场规模约4200亿元。公司核心产品汽车仪表板已成为行业标杆,成长潜力极大。

风险提示:行业销量下滑风险,新客户拓展不达预期风险。

上调盈利预测,维持“买入”评级。公司逐步切入合资客户以及国际知名品牌电动车企业和部分新势力造车企业,乘用车业务后期成长空间更大。考虑到公司客户拓展顺利,我们维持22年盈利预测,上调23/24年盈利预测,预计22/23/24年实现归母净利润4.47/7.08/10.31亿元(前次预测为4.47/6.63/7.96亿元)。更新公司一年期合理估值区间51-58元(前次估值区间为41-48元),对应23年35-40倍PE,维持“买入”评级。

猜你喜欢

猜你喜欢 全球快看:继续扫货“旧能源

全球快看:继续扫货“旧能源  古巴储油基地大火蔓延!一座

古巴储油基地大火蔓延!一座  今后五年北京经济总量将突破

今后五年北京经济总量将突破  全球速递!桃娘小火锅瞄准加

全球速递!桃娘小火锅瞄准加  涉嫌证券市场操纵 昇兴股份

涉嫌证券市场操纵 昇兴股份  上市银行资产质量保持稳定

上市银行资产质量保持稳定  趋势|从德国,到巴西,再到

趋势|从德国,到巴西,再到  8月库存预警指数表现稳定

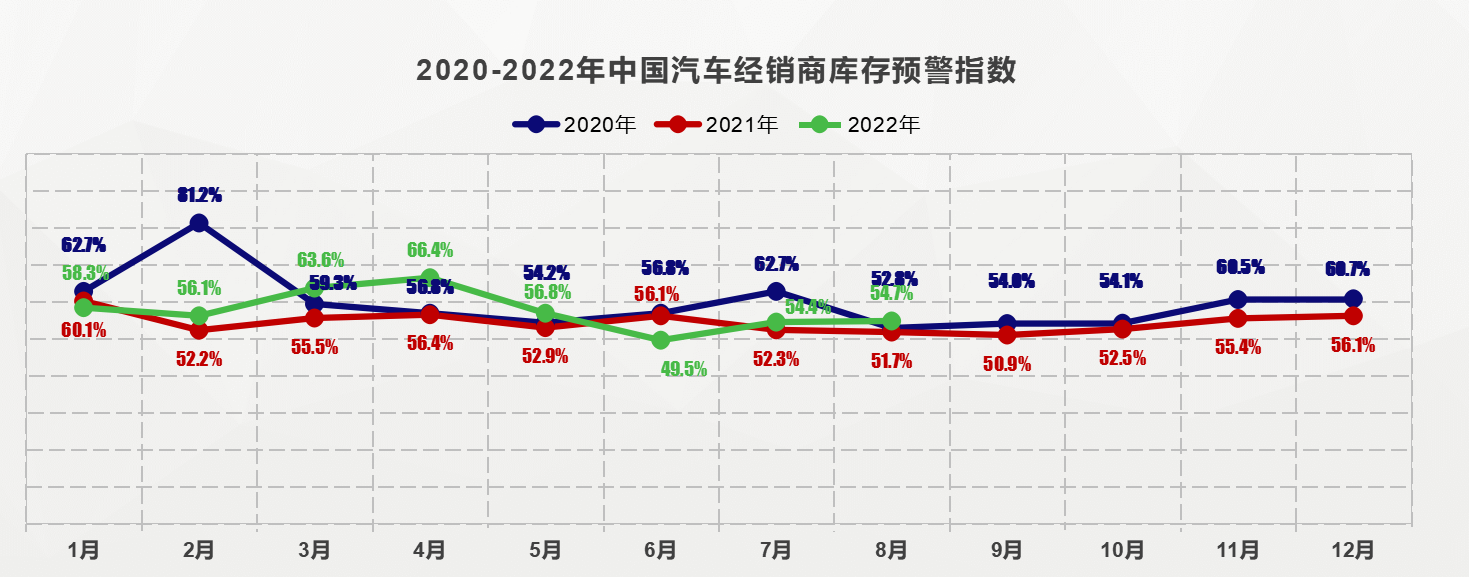

8月库存预警指数表现稳定