【资料图】

【资料图】

牧高笛(603908)

核心观点

牧高笛公布2022年中报业绩,收入利润同比实现高增长。公司上半年实现营收8.67亿(+61.3%);归母净利润1.13亿元(+111.8%),较7月的业绩预增公告低17万元;扣非归母净利润1.10亿元(+138%)。分季度看,公司2Q22实现营收5.39亿元(+64.7%),归母净利润7639万元(+137.1%),扣非归母净利润7882.6万元(+176.05%)。

大牧销售额历史新高,IP联名与上新等策略功不可没。上半年公司的高增长主要体现在品牌业务上。具体来看:

1)外销(ODM/OEM)与其他业务:1H22实现收入5.21亿元(+25.7%);毛利率21.5%(+0.53pct)。2Q22实现收入2.87亿元,同比增长13.8%。

2)品牌业务:1H22营收3.46亿元(+182.3%);毛利率36%(+1.5pct)。分季度看2Q22实现收入2.53亿元,同比大增234.4%,毛利率环比一季度提高0.45pct。

主打露营装备的大牧2022年上半年实现收入3.15亿元,同比增长280%,其中大牧线上自营渠道收入1.47亿元左右,同比增长250%;大牧线下(专业装备分销与大客户)收入1.67亿元左右,同比增长337.6%。2Q22单季度大牧实现收入2.4亿,同比大增324%,毛利率35.8%同比环比均有提高。公司精致露营产品收入在大牧的占比约70%,持续的产品联名推广、上新等策略共同促成毛利率的提高。

多重因素带来露营需求爆发式增长,推广渠道进一步丰富有利产品渗透。创业者偏好、社交媒体推广与露营相关综艺等成为国内需求增长推手。公司推出MobiVilla山系露营服装品牌;联名PANDAER(魅族)推出新品;开设首家大牧线下旗舰店让消费者体验露营生活。我们认为,公司在长期经营中形成了领先的产品设计理念,并借助品牌优势开展立体的产品推广,在露营需求火爆的市场环境下,公司能精准抓住行业先机,实现高增长。

风险提示:原材料成本增加;订单低于预期;行业市场规模不及预期。投资建议:我们认为在国内外露营行业高景气背景下,相关企业普遍受益。公司作为国内知名户外品牌,在产品开发、品牌宣传、盈利能力上表现突出,品牌收入占比快速提升与盈利能力改善叠加,22年公司的净利润将翻倍增长。我们维持22-24年1.75/2.4/3.1亿的盈利预测,采用分部估值法估值,对应当前市值38、28、21.6X,维持“增持”评级。

猜你喜欢

猜你喜欢 再次通过上市聆讯 中国中免

再次通过上市聆讯 中国中免  古巴储油基地大火蔓延!一座

古巴储油基地大火蔓延!一座  “大筒仓”元宇宙空间项目特

“大筒仓”元宇宙空间项目特  热点评!诺禾致源上半年实现

热点评!诺禾致源上半年实现  麦趣尔深陷“丙二醇”风波

麦趣尔深陷“丙二醇”风波  海关总署:今年前7个月我国

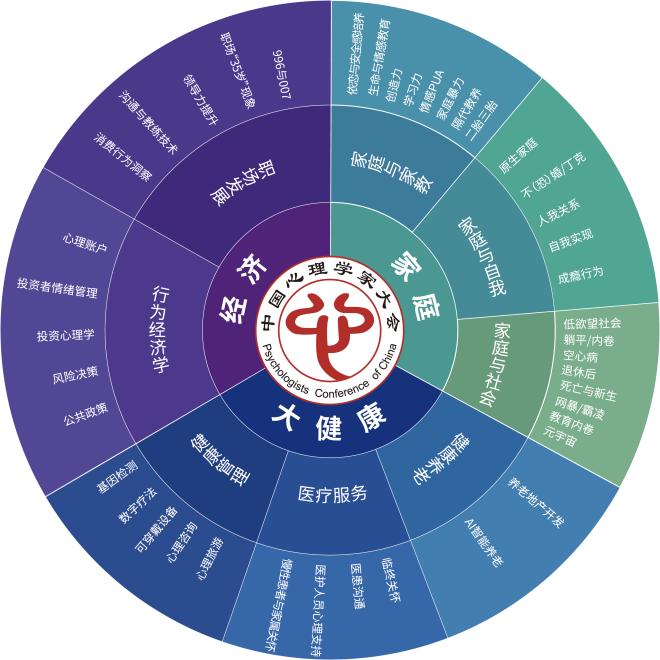

海关总署:今年前7个月我国  第十六届中国心理学家大会将

第十六届中国心理学家大会将  上攻600万年销!新能源汽车

上攻600万年销!新能源汽车