多公司调整定增方案 再融资新规红利初步显现

2020-02-19 16:29:21

来源:

经济参考报

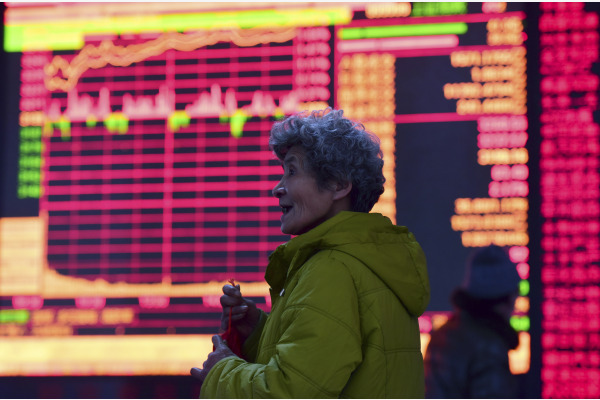

伴随A股再融资新政的落地,A股多家上市公司近日来发布公告调整定增方案。再融资新政给上市公司特别是中小企业、科技型企业带来的政策红利正在逐渐显现。

18日晚间,东山精密发布公告称,拟对本次非公开发行A股股票方案的发行对象、定价方式、发行数量、锁定期等进行修订。发行对象修订为:不超过35名符合中国证监会规定条件的特定对象。发行价格修订为:不低于定价基准日前20个交易日公司A股股票交易均价的80%。发行数量修订为:不超过发行前公司股本总数的30%。股份锁定期修订为:特定对象所认购的股份自本次发行结束之日起6个月内不得转让。当天晚间,除了东山精密外,超频三、康泰生物、普利制药等也发布了调整非公开发行股票方案的公告。而在此前,已有汇纳科技、三安光电等多家上市公司公布了类似预案。

从这些调整后的非公开发行方案来看,多数上市公司对于发行价格、限售锁定期、发行对象、拟发行数量,都已经按照新规设置的上限来拟定。除此之外,还有一些上市公司发布了根据此次新规而制定的新的非公开发行的方案。2月17日,玲珑轮胎和聚灿光电发布非公开发行A股股票预案,这是再融资新规后,首先发布新的增发募资项目的两家公司。

稍早之前的14日,证监会发布了《关于修改〈上市公司非公开发行股票实施细则〉的决定》,在发行要求、参与人数、定价日、定价机制、发行规模、批文有效期和锁定期等方面对再融资做出精简和优化。根据规定,再融资申请已经发行完毕的,适用修改之前的相关规则;在审或者已取得批文、尚未完成发行且批文仍在有效期内的,适用修改之后的新规则。来自证监会的数据则显示,截至2月13日,再融资排队企业有238家,其中109家为非公开发行,这些企业中,24家已经通过发审委,3家中止审查,82家处于正常审核中。

银河证券指出,上市公司再融资新规不是独立事件,它和2019年10月发布的上市公司重大资产重组管理办法等政策是一个系统工程,是证监会“12条”全面深化资本市场改革的几个重大举措,将有利于发展直接融资,对创业板和中小板构成重大利好,助力资金需求较大、研发投入较高的科技型公司。

[责任编辑:谢涵宇]

责任编辑:谢涵宇PF085

相关内容

热门推荐

热门文章

-

禁止“炒信”“刷单” 电子商务法给电商戴上“紧箍”

-

银行“保本”理财产品“量价齐跌” 消费者还有哪些新选择?

-

银保监会首次发布普惠金融白皮书 拟于近期出版发行

-

大宗商品四季度有望偏强震荡 原油提供价格支撑

-

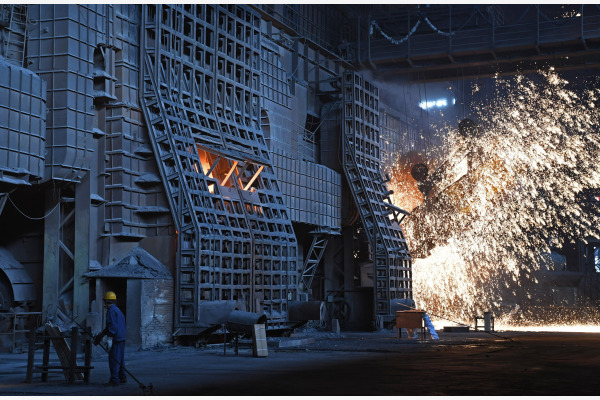

宝武河钢两大超级巨无霸展开股权融合:宝武入股唐钢

-

一汽夏利“1元”甩卖天津华利 南京知行接盘并承担8亿债务

-

从历年国庆节后表现看A股投资机会 机构这样说

-

5A级景区上海科技馆10月1日起门票价格下调25%

-

银行理财新规:公募理财可借道公募基金投A股

-

坐飞机要多花钱了!燃油附加费将上涨 最高30元/人

-

证监会发布四项金融行业标准 保护投资者合法权益

-

亲子房成旅游住宿业新蓝海 市场需求高达千亿元