如何评估持仓的风险和保障?

在投资基金的过程中,评估持仓的风险和保障至关重要。持仓风险的评估并非一蹴而就,而是需要综合多方面的因素进行考量。

首先,基金的投资组合是一个关键的评估点。我们要分析其中各类资产的占比,比如股票、债券、现金等。如果股票占比较高,通常意味着风险相对较大,但潜在收益也可能更高;反之,债券占比较高则风险相对较低,收益较为稳定。通过查看基金定期报告中的投资组合明细,能够清晰了解其资产配置情况。

其次,基金经理的投资策略和风格也是影响持仓风险的重要因素。有的基金经理倾向于价值投资,注重长期稳定的收益;而有的则更偏好成长型投资,追求短期的高回报,但风险也随之增加。了解基金经理的过往投资业绩、操作风格以及其在市场波动时的应对策略,可以对持仓风险有更准确的判断。

行业分布也是评估持仓风险的一个重要方面。如果基金持仓集中在少数几个热门行业,那么一旦这些行业出现调整,基金的净值可能会受到较大影响;而如果行业分布较为分散,则可以在一定程度上降低单一行业风险。

对于持仓保障,常见的方式包括分散投资、设置止损和止盈策略等。

分散投资是降低风险的有效手段。投资者不应将所有资金集中投资于一只基金或一个行业,而是可以选择多只不同风格、不同投资领域的基金进行组合投资。

设置止损和止盈策略可以帮助投资者在市场出现不利变化时及时控制损失,或者在达到预期收益时锁定利润。止损点的设置要根据个人的风险承受能力和投资目标来确定,一般建议在亏损达到一定比例时果断卖出。止盈点的设定则可以基于市场行情、基金的表现以及个人的盈利预期。

持仓收益率多少不亏?

持仓收益率达到1%时,一般可以确保不亏损。具体来说,如果交易的资金较小,例如2万元,那么收益率达到1%就可以确保不亏损。然而,如果交易的资金较大,可能需要更高的收益率才能保证不亏损。

猜你喜欢

猜你喜欢 因业绩预告披露净利润与实际

因业绩预告披露净利润与实际  第32届中国厨师节在福州举办

第32届中国厨师节在福州举办  生成式AI如何照进新零售?良

生成式AI如何照进新零售?良  水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融  半导体板块涨3.46% 利扬芯

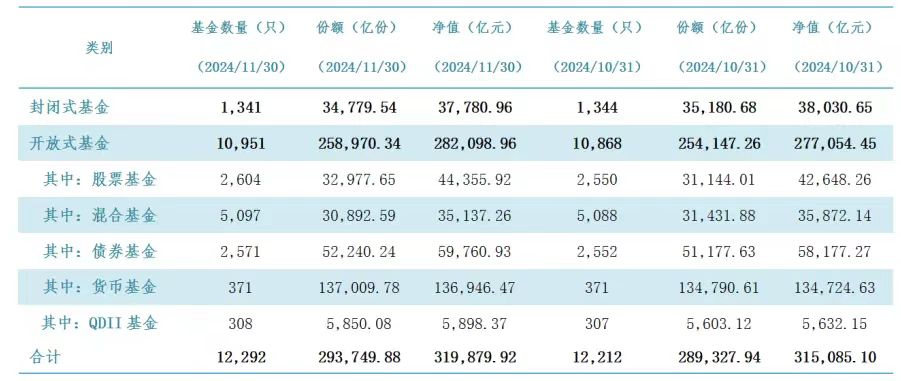

半导体板块涨3.46% 利扬芯  截至11月底我国公募基金规模

截至11月底我国公募基金规模  解锁帆书APP2024年度经典书

解锁帆书APP2024年度经典书  国家开放大学首届新商科创新

国家开放大学首届新商科创新