创新“籽棉套”模式 企业期现结合提升产业链客户“免疫力”

2020-02-17 14:27:13

来源:

证券日报

一场战“疫”,让这个冬天尤其凛冽。长达半个多月的“休眠”,足以让众多实体企业背负上沉重的经营压力,面临未知的价格波动风险。不过,一些现货企业巧妙地利用期货市场,通过模式的创新,在非常时期为企业的生产经营提升了防护。

上海纺投贸易有限公司(以下简称“上海纺投”)相关负责人告诉《证券日报》记者,公司特有的创新模式“籽棉套”,成功应对了此次疫情的影响,通过棉花期货和PTA期货的套期保值,不仅规避了生产经营中的价格波动风险,还对缓解资金紧张和现货运输起到积极的示范作用。

提升产业链客户“免疫力”

上海纺投业务主要涉及棉花等大宗商品的进出口、转口贸易等,年经营棉花逾20万吨,年主营业务收入规模近200亿元。

此次新冠肺炎疫情来势凶猛,又恰逢春节,对涉棉产业造成巨大冲击,但上海纺投积极利用期货市场进行模式创新,不但保证了自身经营平稳,也为产业链上下游客户提供了有效的解决方案。

《证券日报》记者了解到,疫情爆发后,上海纺投业务团队在期货市场2月3日恢复交易之前,便与江苏、安徽、湖北等地多家纺织企业客户进行沟通。他们发现,大部分企业棉花库存仅可维持一周。在现货市场停止交易、公路跨省物流受到严格管控的背景下,产业链下游对棉花采购异常焦虑。上海纺投结合市场参与经验,认为郑棉期价在节后存在惯性寻底的可能,但目前的低位同样是采购良机,后市将出现的疫情拐点很可能也是棉价拐点,故此为一些下游客户定制了各种应对解决方案。

后市一如预期。受春节假期疫情发酵影响,节后国内大多数大宗商品价格都大幅探底,棉花期货也不例外。其中,棉花2005主力合约以跌停收盘,随后一天又大幅低开,创出12130元/吨的近四年新低,但接下来几天出现修复性反弹。

上海纺投通过“籽棉套”模式,在收购环节对棉花资源进行了套保,锁定了加工利润,并按照点价销售的既定方案,节后在期货市场进行了及时的平仓操作。

“籽棉套”是上海纺投2019年推出的创新业务。在收购环节,结合籽棉、棉籽、期货盘面、质量升贴水等因素,确定套保成本并锁定利润,有效规避新棉集中上市期套保窗口短暂、拥挤的风险。

通过这种模式,上海纺投在2月3日和2月4日的棉花期货价格低位,分批为江苏海达纺织平仓600吨棉花空单,确保其一个月的用棉量。上海纺投还在低位平仓300吨棉花空单,确保安徽东至双江纺织半个月的用棉量,并为其垫付资金400多万元,为双江纺织的及时复工提供了有力支持。

湖北是本次疫情的重灾区。由于疫情持续时间长,物流、订单、库存、资金、人员等因素对湖北纺织企业的生产经营造成的冲击远高于其他省份。“我们针对疫情较为严重地区的客户,采取了延长合同履约期限、减免服务费用等一系列支持措施。”上海纺投相关负责人向《证券日报》记者透露,湖北天门某纺织企业与公司是长期合作伙伴,春节前刚从上海纺投订购700吨新疆棉花,但受疫情影响,湖北省内各类企业复工时间持续推迟,该企业面临较大生产经营压力。“为此,我们为其减免300吨棉花的资金利息,回购了400吨棉花,并承诺为企业及时发运,有效减少了企业损失。”

利用场外市场解决资金难题

利用好场外市场是上海纺投在特殊时期面对从容应对市场风险的另一个关键。

目前,涉棉企业已普遍参与期货市场,以标准仓单形式存在的现货越来越多,截至2020年2月14日,郑商所棉花仓单(注册+预报)突破4.25万张,合计超过170万吨,持续刷新历史纪录,占同期整个棉花商业库存比重逾30%。

为顺应市场期现结合发展趋势,郑商所综合业务平台依托现有仓单交易模式,在2019年引入浦发银行参与,创新推出标准仓单买断式回购业务。客户可以与银行直接对接,实现资金T+0划转,可当天获取融资款,并在企业采购、销售和盘活库存等环节引导仓单融资成本下行,达到“增效、降成本”的双重效果,进一步促进产融结合。

为应对节日长假期间潜在的行情变化风险,上海纺投于节前的1月21日通过郑商所综合业务平台交易近4500吨棉花仓单,并于当日获得逾5000万元流动资金。春节长假后,期货盘面受疫情影响开始发酵,但上海纺投已拥有充足的流动资金应对市场风险。据统计,上海纺投在2月3日至14日期间累计质押棉花标准仓单44815.517吨,获得流动资金逾4.5亿元,回购仓单22096.233吨。

对此,上海纺投一位负责人向《证券日报》记者总结称,“平时打好了基础,在关键时刻回旋的余地就大,应对市场风险的武器也就更多了”。记者 王宁

[责任编辑:谢涵宇]

责任编辑:谢涵宇PF085

相关内容

热门推荐

热门文章

-

禁止“炒信”“刷单” 电子商务法给电商戴上“紧箍”

-

银行“保本”理财产品“量价齐跌” 消费者还有哪些新选择?

-

银保监会首次发布普惠金融白皮书 拟于近期出版发行

-

大宗商品四季度有望偏强震荡 原油提供价格支撑

-

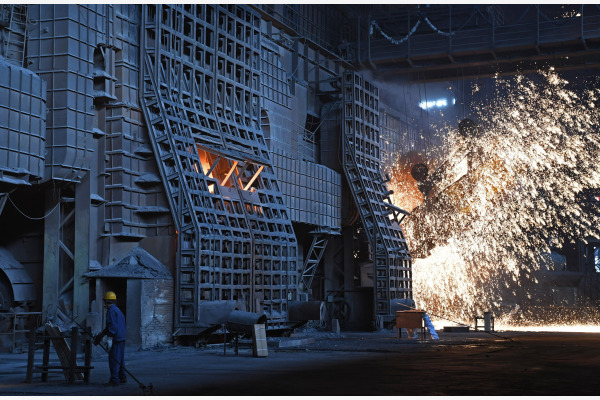

宝武河钢两大超级巨无霸展开股权融合:宝武入股唐钢

-

一汽夏利“1元”甩卖天津华利 南京知行接盘并承担8亿债务

-

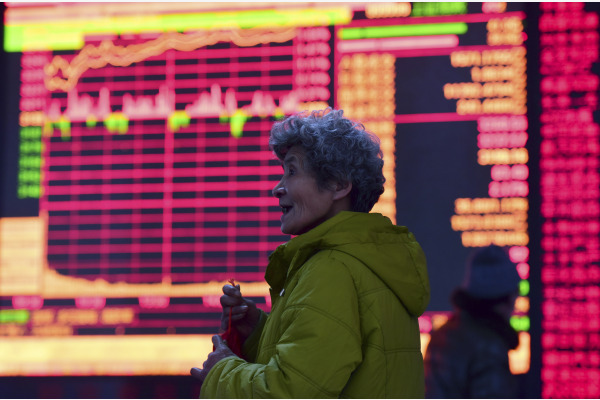

从历年国庆节后表现看A股投资机会 机构这样说

-

5A级景区上海科技馆10月1日起门票价格下调25%

-

银行理财新规:公募理财可借道公募基金投A股

-

坐飞机要多花钱了!燃油附加费将上涨 最高30元/人

-

证监会发布四项金融行业标准 保护投资者合法权益

-

亲子房成旅游住宿业新蓝海 市场需求高达千亿元