基金经理“老鼠仓”,虽然人人喊打,却屡屡上演。

华夏基金又一起“老鼠仓”案件曝光。两名员工田冬宇、刘光谱,一人提供基金账户的投资决策,另一人控制证券账户,先于或同期于华夏基金公司进行股票交易,累计趋同交易金额人民2.05亿元,趋同交易盈利金额人民币362.13万元。

策划“老鼠仓”的起因,源于2007年大牛市。2007年的一天,田冬宇抱怨自己为公司赚了钱,但自己没赚到钱,随后与刘光谱共同犯案。两人最终均被判刑,合计被罚款380万元。

值得注意的是,这已是近年华夏基金曝出的第四起“老鼠仓”案件。虽然监管层屡屡下重手严惩“老鼠仓”案,但与国外相比,处罚力度还是远远不够。

趋同交易2亿元,获利362万

老鼠仓主要频发于公募基金,近年来私募基金老鼠仓案件也开始涌现。用基金产品的钱来为基金经理个人谋利,损害的是所有投资者以及市场,一直被投资者深恶痛绝。

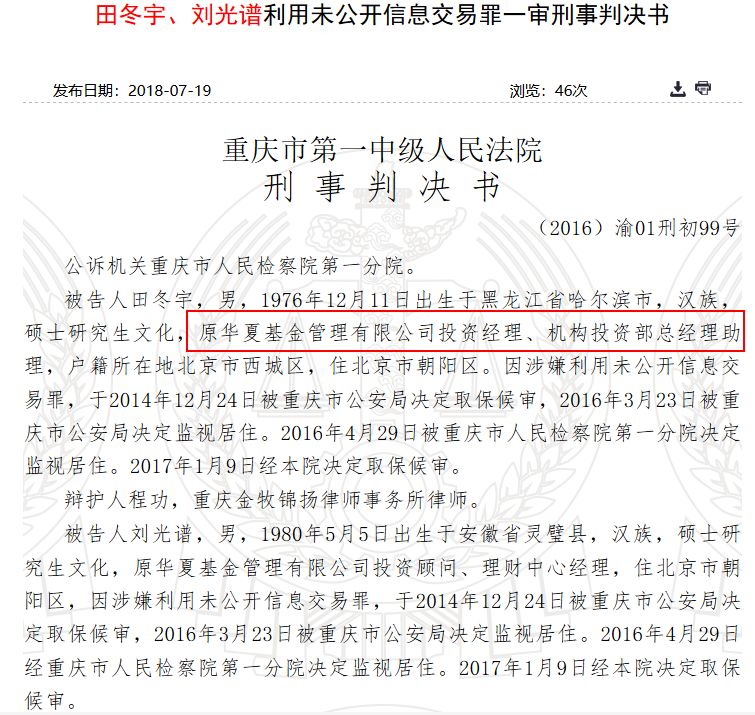

近日,华夏基金又一起“老鼠仓”案件曝光。中国裁判文书显示,2007年10月至2014年6月,田冬宇担任华夏基金投资经理、机构投资部总经理助理。2004年6月至2013年3月,刘光谱担任华夏基金公司投资顾问、理财中心经理。

2007年底,田冬宇、刘光谱共谋,由田冬宇将其掌握的华夏基金公司机构账户的投资决策等未公开信息提供给刘光谱,二人共同出资从事证券交易。

从2009年3月至2014年4月,田冬宇将利用其职务便利知悉的所任职基金产品的未公开信息以电话、面谈等方式告诉刘光谱,刘光谱操作由其本人控制的两个证券账户,先于或同期于华夏基金公司进行股票交易,累计趋同交易金额人民币20486.44万元,趋同交易盈利金额人民币362.13万元。

期间,田冬宇向刘光谱说过格力电器(44.170,-0.89,-1.98%)、天兴仪表、小商品城(4.240,-0.02,-0.47%)、苏宁电器、启明信息(8.530,0.03,0.35%)、桂林旅游(5.950,0.03,0.51%)、国电南瑞(15.560,0.11,0.71%)、杭氧股份(15.200,-0.10,-0.65%)、海通证券(9.320,-0.07,-0.75%)、贝某、中恒集团(3.050,-0.03,-0.97%)等41只股票。

刘光谱给田冬宇说过西王食品(9.660,-0.13,-1.33%)、内蒙华电(2.290,0.00,0.00%)、超声电子(7.920,-0.08,-1.00%)三只股票。庭审中田冬宇供述,他听刘光谱说过,韩洪波为感谢他提供了股票信息,分给了他好处费,这些钱也作为他的炒股资金,他对证券交易所核查结果无异议。

牛市没赚钱,策划“老鼠仓”

人人心中都有贪念,而贪婪这个魔鬼一旦被释放出来,就再也关不回去了。

2007年A股经历了一轮轰轰烈烈大牛市,财富可谓滚滚而来,如同天上掉下来的馅饼,哪怕你用一个大箩筐也能装得满满当当。也正是在这一年,田冬宇和刘光谱释放出了他们心中那个贪婪的魔鬼。

田冬宇供述称,他原是华夏基金公司投研人员,2007年担任投资经理,负责企业年金账户管理,先后管理了铜陵有色(2.100,-0.01,-0.47%)、云化国际、宝钢年金等60余只企业年金,还管理过6个专户理财产品,还担任了华夏1、2号信托产品的投资顾问。他根据公司研究员及券商提供的研究报告及自己的研究,挖掘有价值的股票,纳入其管理企业年金账户的股票池进行投资。

2007年一天,田冬宇抱怨自己为公司赚了钱,但自己没赚到钱。此时,刘光谱称其在用亲戚账户炒股,让他出资由刘光谱操作,共担风险,共享盈利,他提供股票信息,二人共同出资从事证券交易。

其中,刘光谱投资了80万,田冬宇投资了200万。因时间久远,田冬宇记不清200万具体是怎么组成的。2008年底时,刘光谱说田冬宇出资的200万已涨到400万。2010年初,田冬宇追加了135万投资,年底要回了500万,由刘光谱打入其母亲的基金账户,田冬宇用于购买现住房。

2011年上半年、下半年田冬宇又分别要回了110万、156万,由刘光谱直接打入房产公司替他付款。2012年田冬宇又要回了240万购房,由刘光谱打入他母亲账户,再付到开发商。田冬宇说他还有366万元在刘光谱处炒股。田冬宇估计2009年之后自己非法获利了700多万。他不知刘光谱具体操作的账户及密码,很信任刘光谱,不定期问刘光谱资金情况。

田冬宇的供述显示,利用未公开信息交易入刑前,其认为自己的行为只违反公司规定,直到2013年陆续见相关案例后,才意识到严重性。故2013年开始,田冬宇向刘光谱推荐股票明显减少,2013年底就再也没推荐了。

2014年5月,田冬宇因担心调查,将自己与刘光谱联系股票信息的手机卡扔掉。开始先接受证监会调查,当时未如实供述,后知道严重性,说服刘光谱一起主动投案自首。

另外,刘光谱还将从田冬宇处获得的股票信息告知韩洪波等人,并收受给予的好处费。

双双被判刑,罚款合计380万

就如当小偷一样,只要伸手迟早被抓,惩罚注定会来。

法院认为,被告人田冬宇身为华夏基金公司的从业人员,利用因职务便利获取的内幕信息以外的未公开信息,违反规定,伙同被告人刘光谱从事与该信息相关的股票交易活动,情节特别严重,其行为已构成利用未公开信息交易罪。

被告人刘光谱明知田冬宇系华夏基金公司投资经理,不能个人从事股票交易,且应当明知田冬宇提供的股票信息可能系其利用职务便利掌握的未公开信息,提供股票账户,按照田冬宇的指示从事与该未公开信息相关的股票交易活动,系利用未公开信息交易罪的共犯,情节特别严重。

依照《刑法》等相关规定,判决如下:

一、被告人田冬宇犯利用未公开信息交易罪,判处有期徒刑三年,缓刑四年,并处罚金300万元。

二、被告人刘光谱犯利用未公开信息交易罪,判处有期徒刑二年,缓刑三年,并处罚金80万元。

三、对被告人田冬宇、刘光谱退出的违法所得362.13万元予以没收,由扣押单位重庆市公安局上缴国库。

华夏基金第四起“老鼠仓”案件

据不完全统计,这已是近年华夏基金曝出的第四起“老鼠仓”案件。

前三次分别为:

2014年,华夏基金女性基金经理罗泽萍利用“老鼠仓”,非法获利1300万元被北京警方侦破。与此同时,华夏基金交易部总监刘振华也被牵入调查,还包括另外几名员工。

2017年,华夏基金债券交易员王某动用不到200万本金,利用“老鼠仓”路径,获利1773万余元。

2018年1月,华夏基金基金经理童汀伙同其父亲童学毅“老鼠仓”交易,累计趋同交易逾7亿元,获利1256万元,最终双双获刑。

老鼠仓处罚力度仍不够

虽然监管层屡屡下重手严惩“老鼠仓”案,但与国外相比,处罚力度还是远远不够。

此前,一位业内人士在接受采访时表示,从刑期上看,我国“内幕交易罪”有期徒刑的上限为10年,而在美国这一罪名的刑罚甚至可突破20年。而在罚款数额方面我国也相对较小,基本上与非法所得相近。而美国的罚金,基本上可以令涉案人员倾家荡产、负债累累。

2013年7月,美国联邦检察官对对冲基金巨头SAC发起了刑事和民事诉讼,没收财产或达100亿美元;2012年,对冲基金帆船集团创始人拉杰·拉贾拉特因内幕交易犯罪被判刑11年。而上述老鼠仓案,两人罚款合计仅380万。

不仅是公募基金,如今私募基金的规模也跨过12万亿元大关,私募从业人员“老鼠仓”案件与过去几年相比也呈现多发态势。“老鼠仓”案件频发,危害极大,监管也需加大处罚力度。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  唐山:京唐港区实现首月运量

唐山:京唐港区实现首月运量  上海蓝世咨询:助力绿色金融

上海蓝世咨询:助力绿色金融  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇