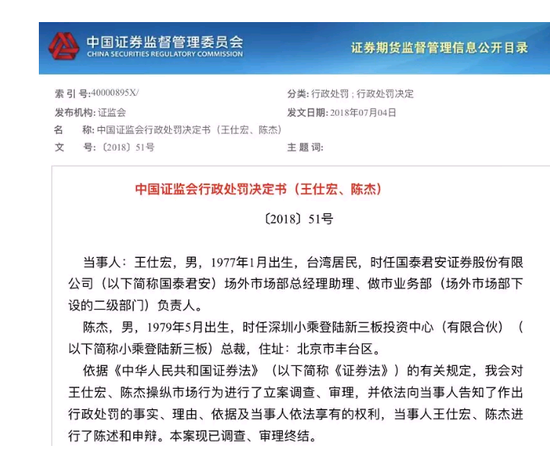

因三年前的做市“砸盘”事件,时任国泰君安(14.530,-0.06,-0.41%)场外市场部总经理助理、做市业务部负责人王仕宏和其合伙人陈杰近日各领证监会100万元罚单。

2015年12月31日,福昕软件、圆融科技、ST复娱、蓝天环保、许继智能、智通建设、中喜生态、梓橦宫、青雨传媒、凌志软件、粤林股份、搜才人力、卡联科技、中兴通科等14只股票的股价在尾盘急速下挫。其中,12只股票当日跌幅达到10%以上,跌幅介于15%-20%的股票9只,跌幅介于10%-15%的股票3只。

究其原因,竟然是国泰君安场外市场部做市业务在2015年底前超额完成业绩考核任务,为减少2015年做市业务浮盈,降低2016年业绩考核起点,由王仕宏和其合伙人共同操纵“砸盘”……据券商中国记者了解,王仕宏于2016年初已因此事件被国泰君安解除劳动关系。

国泰君安方面表示,相关事件发生后,公司已及时整改。经过一系列调整,国泰君安新三板业务在全国中小企业股份转让系统2017年度“主办券商执业质量评价”中排名第一。

做市负责人与他人合伙“砸盘”

证监会出具的行政处罚书显示,国泰君安场外市场部做市业务在2015年底前超额完成业绩考核任务,为减少2015年做市业务浮盈,降低2016年业绩考核起点,2015年12月31日,王仕宏在未向公司领导和部门领导请示并得到批准的情况下,同意做市交易总监李某凯对国泰君安重仓的30只股票执行“不低于前一日收盘价20%就可以卖”的交易策略,并将拟低价卖出股票清单告知时任深圳小乘登陆新三板投资中心(有限合伙)总裁陈杰。

2015年12月31日,陈杰控制操作的“袁某文”“小乘登陆新三板”“健坤天下”等三个账户在当天14:10以后委托买入32只国泰君安做市股票,与王仕宏掌握的30只重点减仓股票清单的重合度高达28只,重合率高达93.33%;且28只股票委托下单买入顺序与重点减仓清单的排序完全一致。每只股票均委托1笔,委托买入股数均为1,000股,均以低于12月30日收盘价的15.25%-21.13%的价格申报。

国泰君安做市户利用做市商地位,在做市交易过程中采用在收盘前10分钟以主动低价申报卖出成交的方式打压或锁定股价,在收盘前1-3分钟内单笔低价申报卖出与袁某文等三个账户的低价申报买入成交锁定收盘价;或者在收盘前10分钟内先低价申报卖出与袁某文等三个账户的低价申报买入成交,而后通过持续低价申报卖出吸引投资者低价申报买入并成交。

受“砸盘”影响,当天“福昕软件”等14只股票的股价在收盘前大幅波动,12只股票当日跌幅达到10%以上,跌幅介于15%-20%的股票9只,跌幅介于10%-15%的股票3只。

以福昕软件为例,国泰君安全天买入成交3万股,均价28元,卖出成交4万股,均价27.29元。陈杰操纵的“袁某文”账户于当天14点12分以每股22.5元的价格申报买入1000股,国泰君安做市户于14点58分以相同的价格申报卖出5000股并与该户成交1000股,该价格比做市商卖一价28.4元低20.77%,比申报前最后一笔成交价27.6元低18.48%。

当天,王仕宏控制的国泰君安做市户较前一个交易日的日终持股浮亏1650.2万元;陈杰与国泰君安做市户成交14只股票各1000股,并于2016年1月4日、5日、20日卖出,合计获利2.48万元;将陈杰控制账户和王仕宏控制国泰君安做市户盈亏合并计算,本次操纵亏损。

证监会认定,王仕宏、陈杰的上述行为违反了《证券法》相关规定,构成《证券法》第二百零三条所述操纵证券市场的行为。

申辩称“做低价格”实为压力测试

针对上述违法行为,王仕宏提出申辩意见。

一是,其与陈杰之间不存在密切的关系,没有将交易策略故意泄露给陈杰。二人仅限于认识彼此,没有经济上往来,也不是商业合作伙伴,不存在利益交叉关系。

二是,做低14只股票价格的动机实质是对做市业务部门所拥有的股票价格真实性做一次压力测试。客观方面也没有操纵证券市场的行为,没有与陈杰事先约定交易时间、交易价格及方式相互进行证券交易。涉案行为仅是在个人负责的各项繁杂的事务中口头同意一项集体决策,该集体决策由李某凯执行,执行细节不清楚,不存在与陈杰“串通”行为。

三是,本案属于公司行为,其只是执行者,无权利更无办法控制做市专用证券账户。“不低于前一日收盘价20%就可以卖”交易策略,是公司部门20个人的集体决策,陈某总经理明白并且知情,并非自作主张。国泰君安做市业务所有的资金调动与购买股票仓位单经由部门全体人员讨论并通过后,皆须经由一线风控岗审核,并由六人进行书面签字,这一过程是相互牵制、逐级报备的。

陈杰也提出申辩意见:一是没有操纵市场的主观故意,也没有合谋操纵行为;二是预先下单是根据市场经验,预判交易对手行为后进行的验证行为,不构成操纵行为。

证监会:申辩理由不成立

证监会复核后,认为:

一、在涉案行为发生的2015年12月,二人通话、微信联系十分频繁、多次会面。2015年12月31日(涉案当日)两人存在微信联系。此后,王仕宏还把有关涉案事项的公司内部资料泄露给陈杰,从侧面进一步印证二人关系密切。

二、一方面,王仕宏所提“压力测试”没有客观证据支撑;另一方面,为达到压低相关股票价格的目的,王仕宏操控账户通过连续交易、并与陈杰控制的账户之间约定交易等行为,影响了相关股票交易价格,客观上构成市场操纵。王仕宏主观上操纵意图明显,客观上影响了相关股票交易价格,构成市场操纵。

客观方面,2015年12月31日,王仕宏利用国泰君安做市商地位,通过日内连续买卖,并在交易日尾盘以大幅低于投资者买入申报的价格卖出。陈杰控制的账户在特殊时点对国泰君安做市户低价卖出的股票进行买入,买入股票情况与国泰君安做市账户重点减仓股票清单高度重合,买入顺序与重点减仓清单的排序完全一致。

三、据调查,对于买入股票的仓位,需在做市决策会议上讨论决定,并有不低于6人的书面签字;对于做市专用账户资金调动,需要由王仕宏发起,并经风控、场外市场部总经理、公司分管领导、计划财务部审批后划拨;但对于做市交易日常卖出股票,并不需要类似流程审批和签字。具体做市交易买卖股票,王仕宏有权根据季度检视会、做市决策会议的决策授权,根据市场情况进行一些调整,不超出授权范围即可。根据国泰君安做市业务部季度仓位检视会议纪要,一是季度检视会并未提出“不低于前一日收盘价20%就可以卖”的交易策略;二是会议讨论的27只股票名单与涉案当天的30只股票清单相比,仅有两只股票相同。即,本案违法主体并非公司。

据此,证监会决定对王仕宏和陈杰各处罚100万元。

此前已因此事被罚

此前,全国股转系统和上海证监局已对国泰君安及做市相关负责人开具罚单,不过此前的惩罚举措更侧重于增加公司的内部合规性。

2016年1月29日,全国股转系统针对此事给予国泰君安及场外市场部总经理助理兼做市业务部负责人王仕宏公开谴责;给予国泰君安证券场外市场部总经理陈扬、做市业务部做市交易总监李仲凯通报批评。同时,全国股转系统还敦促该公司加强内部合规检查,合法合规为挂牌企业提供做市报价服务。

半个多月后,上海证监局对国泰君安开具一份更严厉的“罚单”,限制国泰君安新增做市业务3个月;并责令国泰君安在随后半年内每三个月对做市业务部门开展一次内部合规检查,并向监管报送合规检查报告。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  招联金融回应监管罚单 消金

招联金融回应监管罚单 消金  知萌2022趋势报告:“极致低

知萌2022趋势报告:“极致低  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇