华林证券于今年2月6日过会,截至目前已3月有余迟迟未拿到证监会核准批文,与之相比,过会更晚的南京证券在过会1个半月后已成功拿到IPO批文。

这引起了市场人士的猜疑。但也有券商投行人士表示,可能是因为IPO审查程序的关系。华林证券相关人士回应第一财经记者称:“IPO的节奏是由证监会把控,我们也在积极地关注自身的IPO进程。目前华林证券仍处于静默期,所以不方便做出回应,静观其变比较好。”

此前华林证券于2011年着手冲刺过IPO,但由于万福生科财务造假案原董事长薛荣年被处罚,华林证券登陆IPO的梦破碎。时隔7年华林证券再次冲刺A股,目前仍在等待证监会IPO批文,公司表示近期发展目标是“抓住时机求转型”。

迟到的IPO发文

今年以来,已有5家券商成功过会,其中包括华林证券、南京证券、中信建投、长城证券以及最新过会的天风证券。而今年第一家过会的华林证券迟迟没有收到证监会核发的IPO批文,而在3月13日上会的南京证券也于4月27日拿到了发行批文。未上会的证券公司中,国联证券、红塔证券目前处于“预先披露更新”状态,中泰证券为“已反馈”状态。

一般而言,企业迟迟未拿到证监会的IPO批文有几大原因。某中型证券公司投行部人士对记者分析称:“一种情况是企业规模较大、融资规模较大会对资本市场造成抽血的效应引发股市震荡,譬如在3月8日过会的富士康,就是由于其融资规模过大——达272.5亿元,加之当前A股并不稳定,因此截至目前还未拿到IPO批文。另一种情况是公司发生了一些事情,譬如涉及公司内部管理层发生变动、公司涉案、遭遇立案调查等,但这就很难说了。”此外,公司遇到突发事件也会影响到IPO进程,比如在过会后遭遇他人举报证监会就要求其进行核查,等待核查后再下发IPO批文,但这类事情比较少,因为一般遭举报多发生在过会之前。

此次华林证券IPO拟发行2.7亿股,募集资金在扣除发行费用后将全部用于补充公司资本金,以满足业务规模扩大对资本金的需求。业内人士表示,华林证券体量较小,此次IPO募集的资金也较小,因此应该不是第一种情况。

北京一家中型券商投资银行事业部的执行董事表示,公司迟迟未拿到IPO批文,可能与IPO的审查程序相关。该执行董事称,一般企业过会分为有条件过会和无条件过会。有条件过会则是企业在审核一家企业时认为该企业存在一定的瑕疵,但这件事情不足以影响该企业过会则会进行有条件过会,遗留两三个问题等待其回复或整改,等尘埃落定之后证监会再予以其IPO批文。这在一定程度上会影响其拿批文的速度。

该执行董事说,无条件过会则是正常情况即企业按照一般流程过会即可。一般而言,从过会到批复,发行人与保荐机构还要做的工作包括会后事项审查、重大事项提示、封卷等三个步骤。据悉,各家投行会后事项审查主要解决的问题还是集中在运作方面的瑕疵。譬如在这一过程中或存在流程性的步骤比如封卷等会影响其拿批文的速度。如果这些流程比别人晚,譬如部分文件盖章比较晚或材料提交晚会影响其拿IPO批文的速度。但影响时间不会太长。

但是,知情人士表示,此次华林证券属于无条件过会。

上述中型券商投行人士表示,一般而言只有券商遭遇行政处罚、重大处罚会对IPO的申报产生影响。第一财经查阅,尽管华林证券人员在2016年和2017年由于违法买卖股票等原因遭遇行政处罚,但这均属于个人遭遇行政处罚而非华林券商本身。前述中型投行人士表示:“这些处罚在券商经营中较为常见,并不会对其IPO产生影响。”华林证券在招股书中称,在2014年至2017年华林证券稳步在B类BBB级以上,有2次被评为A类,公司不存在因违法违规受到证监会及派出机构行政处罚、监管措施或是被司法机关处罚而在分类评级中被扣分的情形。

2月初在发审会上,发审委会议对华林证券提出询问的问题主要涉及华林证券发生多起业务风险事件、开展承揽业务涉及的经济纠纷、2017年发行人经营业绩出现下滑等问题。

对于华林证券已有3个月之久未收到IPO发文,市场有诸多猜疑。

对此,华林证券相关负责人对记者表示清者自清,“IPO期间是企业比较特殊的时间段,华林证券敬畏资本市场。IPO的节奏是由证监会把控,我们也在积极地关注和了解自身的IPO进程。很感谢各界对华林证券的关心,受信息披露有相关规定和程序的影响目前华林证券仍处于静默期,所以不方便做出回应,静观其变比较好。”

另外,记者致电华林证券此次IPO的会计师事务所安永华明会计师事务所,但两位负责华林证券的注册会计师没有接听电话。

华林证券两次冲刺IPO

华林证券发源于公司前身为成立于1988年的江门证券,2003年2月通过增资扩股后更名为华林证券。值得注意的是这家中小券商在2011年就有登陆A股的打算。这与一位遭遇过被处罚的投行大佬薛荣年密不可分。

2011年曾在平安证券任职11年、曾担任平安证券总经理的薛荣年加盟华林证券,担任董事长兼首席执行官。跟随他的投行团队也集体跳槽到华林证券,平安证券的诸多保荐项目也随之被华林证券“挖了墙脚”。彼时华林证券想借薛荣年的实力筹备登陆A股的事宜,却不料2013年万福生科财务造假案事发,薛荣年则在2015年12月因涉嫌内幕交易被监管部门调查,其涉嫌内幕交易非法获利总金额超5亿元。该投行大佬被给予警告并分别处以30万元罚款,撤销证券从业资格,被迫辞去华林证券董事长职务,华林证券登陆IPO的梦破碎。

7年后再次发力IPO。当前该券商实际负责人为林立,其此前也与平安系有千丝万缕的联系,自2006年至2015年曾任“平安系”的监事。自2016年3月至今任华林证券董事长,天眼查显示林立旗下有34家公司。

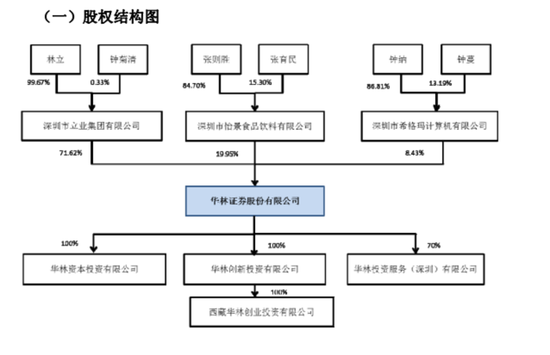

华林证券三大股东,最大的股东为深圳市立业集团有限公司持股71.62%,其背后的掌舵人为林立和钟菊清,第三大股东方为深圳市希格玛计算机有限公司持股8.43%,其背后的实际控制人是钟纳。值得注意的是,华林证券招股书显示,钟菊清为林立的母亲,钟纳和林立是表兄弟关系。

(华林证券股权结构。图片来源:华林证券招股书)

从整体上看,当前华林证券属于中小型券商。Wind资讯显示,2017年其总资产为145亿元,净资产为37亿元、净资本为33亿元,在可供比较的89家券商中排名66、70、56名。与其他33家上市券商相比华林证券排在最后一个梯队,2017年中信证券归母净利润为114亿元,华林证券2017年战绩并不理想,仅略高于中原证券、第一创业、山西证券,其归母净利润分别为4.42亿元、4.23亿元、4.09亿元 ,紧随其后的是国海证券和太平洋证券,归母净利润分别为3.76亿元、1.16亿元。

从历年的战绩来看华林证券业绩突飞猛进在于2015年。从2008年至2014年其归属母公司的净利润在0.2亿元到2.37亿元之间跳跃。2014年归属母公司的净利润为1.88亿元,2015年大幅飙升至8.16亿元,涨幅达3.3倍,此后又呈现逐渐滑落之态,2016、2017年归母净利润分别为5.89亿元、4.63亿元,降幅分别为27.8%、21.4%。从历史上来看,2015年受益于资本市场的上扬,券商在2015年的业绩普遍较好,随后2年又有所回落,但回落幅度不尽相同。其业绩主要依赖于经纪业务和投行业务。

华林证券在招股书中表示,近期公司的发展目标是抓住时机求转型,通过IPO、再融资等多种方式补充净资本,同时继续新设营业部、覆盖全国主要大中城市,提升核心业务能力,并完善业务资质,积极申请公募基金牌照、主经纪商(PB)业务资质和其他业务资质。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  招联金融回应监管罚单 消金

招联金融回应监管罚单 消金  网易哈利波特手游:游戏内外

网易哈利波特手游:游戏内外  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇