龙津药业(8.700,0.26,3.08%)踏上漫漫“熊”途不是一天两天了,准确的说,从2016年11月23日18.44元(前复权)跌跌至当前8.69元,市值缩水近40亿,期间也有反弹但未有趋势性变化,同期沪指也曾走过一波像样的走势,不禁令我等小散难以接受。

龙津药业走势图(2016.11.23~至今)

沪指(2016.11.23~至今)

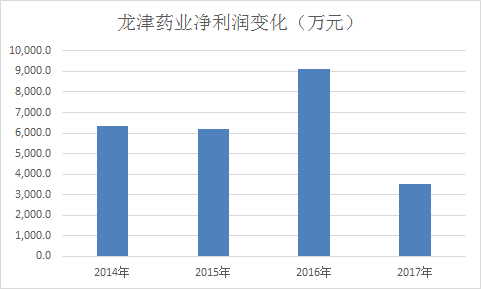

业绩巨变

龙津药业一季度净利724万 同比下降48%

4月20日,龙津药业发布2018年一季报,公司2018年1-3月实现营业收入8284.97万元,同比增长39.41%;中药行业平均营业收入增长率为12.87%;归属于上市公司股东的净利润724.22万元,同比下降48.07%,中药行业平均净利润增长率为12.96%,公司每股收益为0.02元。

龙津药业预计2018年半年度净利润同比下降10%至60%

龙津药业此前发布业绩预告,公司预计2018年1-6月归属上市公司股东的净利润936.08万至2106.18万,同比变动-60.00%至-10.00%,中药行业平均净利润增长率为12.96%。

公司基于以下原因作出上述预测:公司根据市场需求和变化,推进深度分销营销策略,销售收入增长的同时市场推广费、宣传费及差旅费等销售费用增幅较大,同时研发费用投入增幅较大,故净利润呈下降趋势。

龙津药业去年全年净利3515万 同比下降61%

4月17日,龙津药业发布2017年年报,公司2017年1-12月实现营业收入3.04亿元,同比增长36.14%;中药行业平均营业收入增长率为12.04%;归属于上市公司股东的净利润3515.95万元,同比下降61.38%,中药行业平均净利润增长率为13.45%,公司每股收益为0.09元。

公司表示,因公司对现有产品的二次开发及新药研发的投入持续增加,开发支出的费用化导致管理费用增长;公司持续推进精细化营销策略,在加强学术推广的同时,直接负责或者共同建设原来由代理商负责的渠道管理等工作,市场推广费、学术会、信息费等市场管理费用、宣传费及差旅费等销售费用增幅较大,进而导致净利润呈下降趋势。而去年同期净利润较高的一个影响因素是:报告期内出售了全资子公司北京创立科创医药技术开发有限公司的全部股权,合并报表产生约2,385.91万元投资收益。

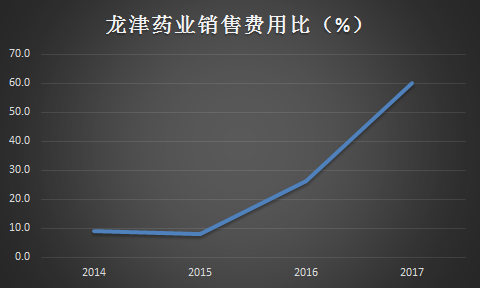

销售费用占比连年递增

2014年及2015年公司销售费用占营收比仅9%,随后2016年及2017年持续攀升至26.1%、60%,在销售费用大增的同时,净利并未实现同步增长。

龙津药业目前唯一在产的注射用灯盏花素2016年共销售3569万瓶,同比增长10.14%。2017年共销售2857.48万瓶,同比减少19.95%。

创新能力薄弱:两年间销售费增逾12倍 研发费不足当期销售费六分之一

龙津药业去年销售费用达1.8亿元,而2015年销售费用仅仅1463.3万元,也就是说,两年间销售费用增长12.49倍,而去年研发费用仅2720.5万元,不足当期销售费用的六分之一。当然,不同的医药公司研发费用会存在一定差异,但如果没有研发支撑的企业很难说会有大发展。

新版医保目录实施制约中药注射制剂

龙津药业在年报中表示,新版医保目录的实施,严重地制约了中药注射制剂在行业未来发展的趋势,再度为市场大环境带来了剧烈震荡,整个医改形式严峻程度前所未有,中药注射剂企业重新战略布局已是行业大势所趋。

根据南方医药经济研究所数据,2017年全国九个样本城市公立医院灯盏花素注射剂销售额下降25.48%,已连续五年呈下滑趋势。(公司观察 文/高云)

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  招联金融回应监管罚单 消金

招联金融回应监管罚单 消金  网易哈利波特手游:游戏内外

网易哈利波特手游:游戏内外  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇