在农业银行(3.610,0.02,0.56%)7月初刚刚完成1000亿元定向增发后,南京银行历时一年的140亿元定增未获中国证监会审核通过。

7月30日晚间,南京银行(601009.SH)发布公告称,中国证监会发行审核委员会于7月30日对其非公开发行股票的申请进行了审核。根据审核结果,南京银行本次非公开发行股票申请未获得核准通过。对于未获得审核通过的原因,南京银行在公告中表示,将在收到中国证监会相关正式文件后另行公告。

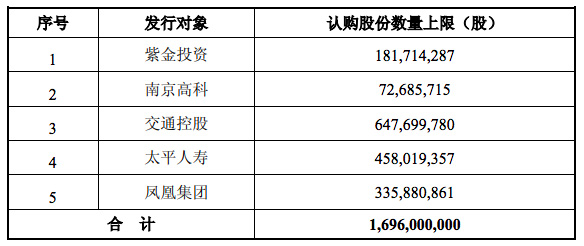

本次发行对象拟认购情况

2017年8月1日晚间,南京银行公告称,拟向南京紫金投资集团有限责任公司(紫金投资)、南京高科(7.280,-0.02,-0.27%)股份有限公司(南京高科,600064.SH)、太平人寿保险有限公司(太平人寿)、江苏凤凰出版传媒(5.530,-0.09,-1.60%)集团有限公司(凤凰集团)、江苏交通控股有限公司(交通控股)等五名特定对象非公开发行股票数量不超过16.96亿股,募资总额不超140亿元,扣除相关发行费用后将全部用于补充核心一级资本。

南京银行2018年一季报显示,该银行资本充足率、一级资本充足率、核心一级资本充足率分别为12.79%、9.41%、8.08%,均低于银保监会公布的一季度末全国商业银行资本充足指标。

南京银行在非公开发行股票预案中指出,在本次发行前不存在控股股东和实际控制人,本次发行完成后亦不会出现控股股东和实际控制人。假设按照发行股数上限完成发行,本次非公开发行完成后,紫金投资持股比例将为12.13%,南京高科持股比例将为8.57%,交通控股持股比例将为6.36%,太平人寿持股比例将为4.64%,凤凰集团持股比例将为3.30%。

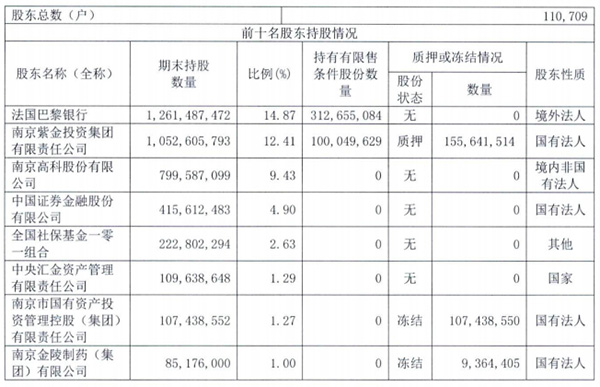

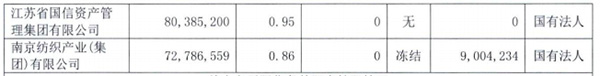

截至2018年3月末,南京银行前十大股东持股情况

根据持股比例,此次定增后该行前三名股东也将保持不变,为法国巴黎银行、南京紫金投资集团有限责任公司、南京高科股份有限公司。

值得注意的是,在此次参与定增的公司中,紫金投资为南京市国资委全资子公司,南京高科是南京市国资委实际控制的上市公司,凤凰集团和交通控股均为江苏省人民政府全资控股的企业。7月中旬,资金投资和凤凰集团曾根据江苏省政府和江苏省国资委关于省级国有金融资产布局调整的要求,对两者共同参与投资的公司进行了股权整合。

7月12日,凤凰集团和资金投资共同参与投资的利安人寿发布公告称,利安人寿发布公告称,根据江苏省政府和江苏省国资委关于省级国有金融资产布局调整的要求,两公司分别终止向江苏省国资委全资子公司江苏苏汇资产管理有限公司(下称“江苏苏汇”)转让所持的1.62亿股、2.19亿股利安人寿股份。.

利安人寿在7月25日发布的公告显示,上述股份以及江苏苏汇持有的1.5亿股利安人寿股份将全部转让给江苏省国际信托有限公司(下称“江苏信托”)。江苏信托为江苏省国资委旗下上市公司江苏国信(7.640,-0.13,-1.67%)股份有限公司(江苏国信,002708.SZ)的控股子公司。

从证监会发行监管部发布的再融资企业基本信息情况表来看,有不少银行尝试通过各种方式进行资本补充。截至7月26日,已有贵阳银行(12.430,0.07,0.57%)、宁波银行(17.100,0.26,1.54%)的优先股以及张家港行(6.000,-0.01,-0.17%)的可转债计划获得发审会通过;民生银行(6.050,0.08,1.34%)的优先股计划、中信银行(6.180,0.05,0.82%)的可转债计划为已反馈状态;平安银行(9.390,0.14,1.51%)的可转债申请已获得受理。

与南京银行同样选择定增补血的农业银行(601288.SH),其1000亿元定增方案已火速过会并完成发行。3月12日,农行公告非公开发行不超过1000亿元A股股票的预案;5月29日,证监会发审委审核通过;7月3日晚间,农行公告发行完成。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  一招解决“未富先老”,财富

一招解决“未富先老”,财富  青海风能产品标准入选2021企

青海风能产品标准入选2021企  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇