爆款权益时代,中小基金公司成为人才流失重灾区,但是基金经理转换平台未必能够取得一样出色的成绩。

权益爆款牛市盛宴中,基金经理的离职跳槽似乎成了家常便饭。Wind资讯显示,截至7月30日,今年离职的公募基金经理已经涉及87家,离职人数166人,较去年同期增加20%,其中东吴和申万菱信流失舵手人数排名靠前。

从今年基金经理离职的情况看,《红周刊》记者发现了一些与以往不同的特点:即小基金公司的基金经理离职频繁,除去东吴和申万外,中邮、安信等中小基金公司离职基金经理人数也“位列前茅”。整体看,爆款时代内地公募基金公司马太效应愈发明显,主动权益类明星基金经理身价倍增,愈发成为抢手的香饽饽,例如近期富国基金就成功地“挖角”华泰柏瑞原来的明星基金经理方纬。

东吴基金“领衔”离职排行榜

业绩压力或成基金经理变动主因

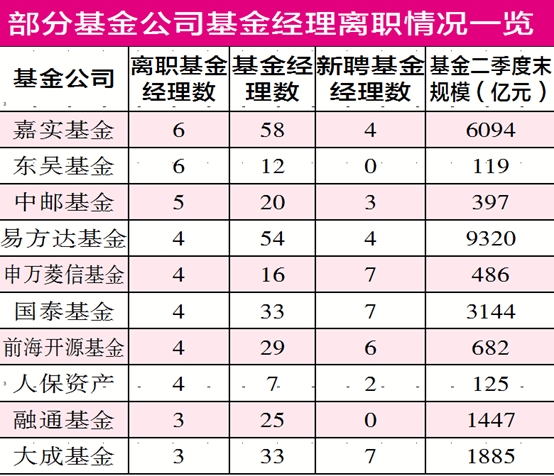

Wind资讯统计表明,从单家公司来看,今年有8家基金公司年内的离职人数达到4位以上。同时,根据同花顺iFind数据对年内基金经理变动率的排序,湘财基金、国开泰富基金、申万菱信基金的基金经理离职率都排在前列,它们年内的基金经理变动率均超过了50%。

对此,格上财富研究员张婷表示:“在今年市场火热的环境下,中小公司的募集规模不增反降,或为了更好的发展机会、或迫于业绩压力,部分基金经理会选择离职另谋高就。对比来看,今年大型基金公司的基金经理离职人数相对较少,毕竟平台的优势对他们还是助力良多。”

具体分析基金经理的离职情况,《红周刊》记者发现,截至7月30日收盘,在中小基金公司中,东吴基金今年以来离职人数最多。与此同时,两家基金公司在今年二季度末的规模分别为118.71亿元和484.91亿元,在131家内地基金公司中分别排在第67位和第70位,基本位居中游。

我们以东吴基金为例,公司最新一例的基金经理离职就发生在7月23日。由于公司业务发展的需要,基金经理秦斌卸任了东吴智慧医疗量化策略和东吴安鑫量化的基金经理的职务。

天天基金网显示,秦斌于2016年7月开始在东吴基金管理公募基金产品,任职时间累计4年零17天。其中东吴安鑫量化是他任职以来一直管理的产品,然而其在该基金的任职回报率也只有23.44%,在941只同类基金中仅排在第779位,或许就是业绩因素成为了压垮骆驼的最后一根稻草。

尤其是今年以来,截至7月22日收盘,该基金的净值增长率仅为-2.55%,在1900只同类基金中仅排在第1891位。作为量化基金,二季报中基金经理表示:“本基金严格按照量化模型在股票池内进行类股轮换并结合择时模型进行资金管理。”但是,该基金的量化策略显然过于保守了,这一点尤其在基金的股票仓位上体现得格外明显,二季度末,该基金的股票仓位仅为10.59%。

而从重仓股看,在一季度医药股和科技股走强的情况下,该基金的重仓股中,伊利股份等消费蓝筹以及中信证券等金融股的数量较多,完美“避开”了热门板块。但二季度画风突变,基金仓位迅速降低,季报中显示当季基金的重仓股仅存京沪高铁和东方生物,而两只重仓股皆为上市时间不长的次新股,且季报中注明了“新股限售”的字眼,某种程度表明了基金经理可能将二级市场的权益仓位直接一降到底了。这般特殊的操作或许也是受到产品规模不济的影响,从去年末的1.19亿元降至今年二季度末的0.57亿元,产品徘徊在清盘的边缘。

秦斌只是今年离开东吴基金经理岗位中的一位。《红周刊》记者结合Wind统计,2020年迄今,东吴基金还有张能进、朱冰兵、付琦、戴斌、周鑫怿等五位基金经理离职,这家老牌基金公司再次进入舵手换血时间。此外,开年迄今,东吴基金尚未发行成立过一只新品,两者之间或许有着某种必然的联系。

爆款时代公募马太效应加剧

国投瑞银明星基金经理离职或埋隐患

深究中小型公募基金经理离职不断的原因:爆款时代下基金公司贫富加剧,头部公募坐拥投研、渠道资源优势,成为吸引中小公募基金经理的一张王牌。

对此,张婷补充强调:“当前公募领域的马太效应十分明显,爆款基金多数来自头部基金公司,而中小型基金公司的发行情况并不乐观,募集规模有限,甚至出现募集失败的情况。”例如,二季度末规模还不足1亿元的国都证券今年就没有发行任何1只新的基金产品。

受此影响,大型基金公司与中小型基金公司整体的规模差距更加明显。如果按照非货基规模来排名,去年易方达的规模为3339.27亿元,排名第一位,而国都证券旗下的非货币型基金的总规模约为4.56亿元,排在倒数第一位,前者是后者的732.3倍。而在今年爆款规模的补充下,易方达二季度末非货基规模增至5608.49亿元,而国都证券相应的规模仅为0.91亿元,规模差距扩大至6163.18倍。

如是背景下,头部公募的吸引力会愈发增强。7月18日,国投瑞银基金的明星基金经理董晗辞职,同时卸任了国投瑞银美丽、国投瑞银瑞源、国投瑞银优化增强和国投瑞银锐意改革的基金经理的职务。具体来看,他管理国投瑞银美丽中国长达5年零240天,任职回报为245.75%,这一水平在公司出类拔萃。

除董晗外,国投瑞银现有的基金经理中也不乏经验老到的人士,例如綦缚鹏、汤海波的任职年限均已超过8年,基金经理李达夫的任期在下个月也即将满8年,但是他们的任职回报均与董晗有较大的差距。

纵览公司权益类团队,迄今与董晗的任职回报相差不大的只有孙文龙,他在2015年管理国投瑞银新兴产业以来的任职回报率达到了234.65%。但是他目前在管的基金也多达4只,而且从二季报来看,四只基金的重仓股差异较大,在选股方面显然也会消耗很大的精力。尤其值得注意的是,孙文龙此前管理的国投瑞银品牌优势7月23日发布了基金合同终止公告,目前基金进入到清算状态中。

Wind资讯显示,公司现有基金经理团队的平均从业年限是4.87年,说明团队成员相对经验并不缺失,但从乏善可陈的业绩回报来看,或许公司在权益投资领域的倾斜力度有限成为了束缚。当然,国投瑞银在渠道中的品牌力不足同样成为致命伤。或正因此,接棒管理国投瑞银美丽中国的吴潇虽然有3.59年的投资经验,但是他单独管理的基金的最佳任职回报也不过两成而已。

转换任职平台未必能够光彩四射

多位明星经理年内业绩折戟沉沙

今年以来,成名已久的基金经理离职也是接二连三:首当其冲的是东方红明星基金经理林鹏离职。时隔不久,6月5日,富国基金的明星基金经理于洋也因个人职业发展原因离职。当然,也有近期离职的明星基金经理快速敲定了去向:新华基金的明星基金经理崔建波加入方正富邦基金担任首席投资官。

在明星基金经理纷纷流失的情况下,小基金公司无疑成为受伤最深的一方。诺亚正行基金研究经理李懿哲指出:“明星基金经理很难在目前的公募激励体制下长期任职。区别来看,没有核心竞争力的小公司如果核心人物还卸任,很难持续做大规模。而大公司由于先发优势、投研体量和平台属性,抗‘离职潮’能力更强,“造血能力”也更强,只要内部管理不出大问题,很难被逆袭。”

但对明星基金经理而言,《红周刊》记者注意到,并非所有转换平台的人士都能在新东家发光发热。具体说来,在跳槽到新基金公司后,业绩一蹶不振的实际大有人在。例如曾为宝盈“四小龙”之一的彭敢,他曾在管理宝盈新价值和资源优选时的任职回报率超过了100%,但在2017年跳槽到东吴基金后的业绩则一落千丈:截至今年7月30日收盘,他管理东吴嘉禾(580001)优势三年间的回报率仅为37.7%,尽失昔日宝盈时代的风采。

无独有偶,曾在圆信永丰拿下年度状元的洪流如今似乎也是星光黯淡:尽管新东家极力热捧,但是从今年年内的任职回报来看,洪流似乎还没有交出让人惊艳的成绩单。天天基金网显示,迄今洪流管理的三只权益类基金年内的净值增长率皆在30%以内,在同类基金中排名中游。

据《红周刊》记者了解,基金经理跳槽后业绩不如从前的原因有很多:首先,基金经理跳槽后可能是恰好碰到市场风格的转变,基金经理的风格难以适应所有市场,业绩难免下滑;其次,新基金公司的管理风格、考核机制以及投研团队的改变也可能会影响基金经理的具体操作,从而影响了业绩。

综上所述,爆款权益时代基金经理离职潮再起,明星基金经理或许应该综合考虑各方的因素来加以抉择,不能鱼见食而不见钩,一次不合时宜地跳槽砸了自己的金字招牌!(文中个股仅做举例,不做买卖推荐。)

证券市场红周刊 记者 | 曹井雪

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  提高金融监管透明度!银保监

提高金融监管透明度!银保监  食品安全大于天,钱大妈严格

食品安全大于天,钱大妈严格  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇