一季度已过,保险企业的“开门红”阶段宣告收官。今年的“开门红”似乎并不够红,行业整体“开门红”保费五年来首次呈现负增长,不免让市场产生担心。这个时候,个税递延型商业养老保险试点即将落地的消息给整个行业打入一针强心剂。

寿险“开门红”五年首降温

寿险公司“开门红”周期一般为每年的一季度,其中1月份最为重要。历年来1月份保费在多数险企全年保费中占比可到达两到三成。如果“开门红”保费大幅下降,对全年保费及新业务价值增长均有负面影响。

因此,针对1月份的“开门红”,险企往往从上一年的第四季度就开始从产品设计、人力建设、经费支持等诸多方面做足了准备,业界多谓“开门红,全年红”。

134号文下,今年一季度,寿险新单保费增速承压,快返型产品受压以及其他理财产品收益率提升,行业开门红产品吸引力下降,使得各寿险公司新单保费出现不同程度的负增长。保监会披露的数据显示,今年1月份,寿险公司原保费收入5600.41亿元,同比下降25.50%,这是五年来1月份保费首次出现同比负增长。

实际上,市场对于开门红保费的负增长并不需要过多担心。因为开门红阶段以低价值率的年金险销售为主,NBV占全年的比例并不高于其他季度,因此并无特殊性。

例如,平安人寿2015和2016年开门红NBV占全年的比例分别仅为24.6%和25.8%。随着保障型业务占比提升,开门红的重要性将持续下降,常态化经营是未来的转型方向。

海通证券(600837,股吧)发表研报称,预计2018年上市保险公司的保障型业务同比增速高于20%,NBV可保持整体10%-15%的较高增速。

四大险企原保费收入达6564亿

从一季度表现来看,四大上市险企的原保费收入共达6564亿,较去年同比增长10.20%。四大险企的寿险业务逐渐摆脱开年的低迷状态,负增长态势逐渐缓解;财险方面,四大险企则延续一、二月的上升趋势,保费收入涨幅达18%以上。

具体来看,中国平安(601318,股吧)(02318)累计实现原保险保费收入2529.62亿元,其中平安人寿、平安财险、平安养老、平安健康一季度的原保费收入分别为1823.61亿元、632.17亿元、65.17亿元、8.68亿元,同比分别增长20.39%、17.81%、21.36%、73.25%。整体而言,中国平安在今年一季度实现同比19.88%的涨幅,为四家上市险企中同比涨幅最大的一家。

中国太保(02601)一季度原保险保费收入1206.18亿元,合计保费收入同比上涨19.20%,其中太保寿险原保费收入893.24亿元,同比增长19.23%,太保财险原保费收入312.94亿元,同比增速紧跟中国平安,累计同比上涨19.11%。新华保险(01336)一季度原保险保费收入394.34亿元,同比上涨5.86%。

值得关注的是,四大上市险企中,一季度原保险保费增速“三涨一跌”,中国人寿(02628)一季度累计实现原保险保费收入2434亿,同比下跌1.14%。纵向来看前三月数据,中国人寿原保费成绩在2月单月下跌至278亿之后,3月单月原保险保费收入已显回升,达到888亿。

从上市险企披露的数据来看,今年四家上市险企一季度合计保费6564.15亿元,较去年同比增长10.20%。值得注意的是,在平安、太保及新华保费增速均达到19%以上的情况下,新华人寿仅增5.86%,相比前两月增幅下降了2.05%,而中国人寿保费收入虽较前两月18.59%的跌幅有较大回升,但仍未摆脱负增长趋势,一季度保费增速为-1.14%。

针对中国人寿保费持续下滑的原因,中国人寿总裁林岱仁曾在2017业绩发布会上专门回应:一是产品期限、领取方式等出现变化,销售难度增加;二是其他理财产品对理财型保险的销售形成冲击。但他同时承诺,今年保费不会呈现负增长。

税延养老险开启千亿市场

让投资者更振奋的是,保险业最近还迎来另一项重大利好。

4月13日,财政部、税务总局、人力资源社会保障部、中国银行(601988,股吧)保险监督管理委员会、证监会五部门联合发布《关于开展个人税收递延型商业养老保险试点的通知》,这意味着酝酿多年的个人养老第三支柱正式启动(智通财经APP注:个人养老三大支柱为基本养老保险、企业年金和商业养老保险)。

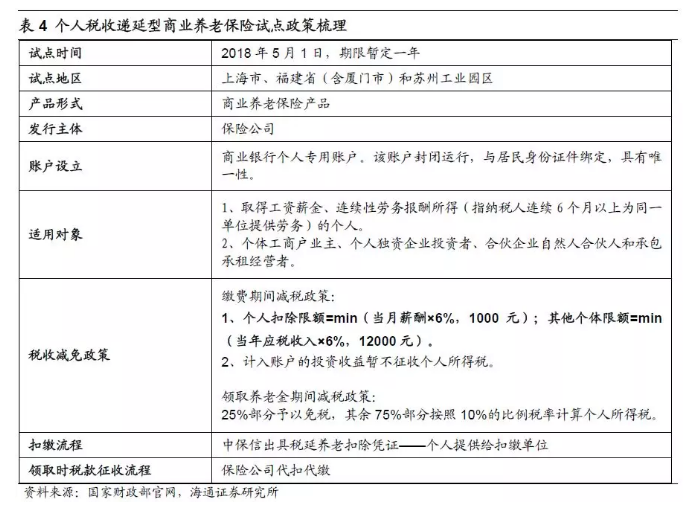

具体来看,个税递延型商业养老保险试点将于5月1日实施,最高年度减税额度为5400元。试点将在上海市、福建省(含厦门市)和苏州工业园区实施,试点期限暂定1年。

税收优惠采用EET模式:缴费期间,个人购买相关产品的支出,允许在一定标准内税前扣除,标准为“月度薪酬的6%和1000元孰低”;缴费期间,计入个人账户的投资收益,暂不征收个人所得税;领取养老金期间,领取的养老金收入的25%部分予以免税,其余75%部分按照10%的比例税率计算缴纳个税。经计算,月应税收入分别为1万、2万、4万、6万、10万的个人,每年最高减税金额分别为1440元、3000元、3600元、4200元、5400元。

所谓延税型养老险,是指投保人在投保时可享受税前列支保费,在领取保险金时再缴纳税款。个税递延商业养老保险试点的启动,不仅仅是短期的政策催化,更将为保险行业带来长期利好。

一方面,可以缓解基本养老保险的压力。目前我国养老金的供给构成中,基本养老保险发挥着最主要的作用,占比近七成。而随着我国人口老龄化问题日益严峻,基本养老保险压力巨大,个税递延商业养老保险试点的推出,将在一定程度上缓解我国养老金替代率偏低的问题。另一方面,个税递延优惠将带来巨大的商业养老保险的购买需求,扩大险企的业务规模,随着试点的推进,将会为行业带来可观的保费增量。

美国传统型IRA(个人退休账户)的成功经验表明税延政策将推动商业养老保险发展,预计全面实施后养老金资产规模将快速增长和累积。截至2017年三季度,IRA资产规模为8.6万亿美元,占全美养老资产超三成。对比之下,税延政策实施对我国养老保障体系第三支柱发展意义重大。

根据民生证券测算,假设税延养老保险在全国范围内实施,在每月缴费额度1000元、缴纳人数3000万人、参与度50%的情景下,每年新增保费为1800亿元,将促进险企个险业务收入和新业务价值持续稳定增长。

商业养老保险发展潜力巨大

长期来看,我国老龄化正在加速,未来养老需求必然激增,因此商业养老险仍有巨大的发展潜力。

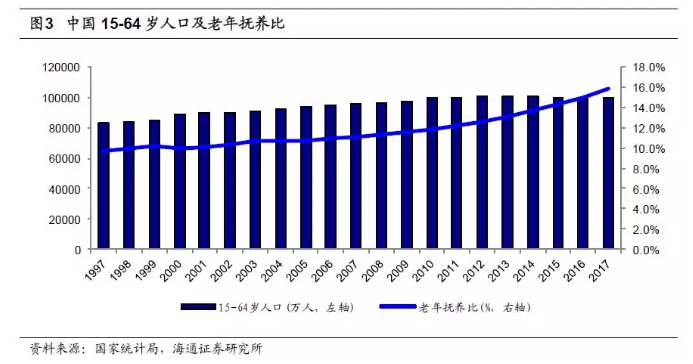

据统计,2017年中国65岁及以上人口1.6亿人,占比11.4%,我们预计老龄化率将加速上升,原因在于未来65岁以上人口的加速攀升(第一次婴儿潮人群的当前年龄仅为48-56岁),预期寿命的不断延长,以及出生率的持续低迷。

海通证券在研报中预计,到21世纪中叶,中国老龄化率或将达到30-35%的峰值,老年抚养比或将达到67%,即约每1.5个劳动年龄人口须负担一位老人,因此当前多层次的养老保障体系建设至关重要。

由于基本养老保险的替代率长期下行,且企业年金发展遇到瓶颈,商业养老保险须在养老保障体系中发挥越来越重要的作用。

截至2016年底,我国年金保险业务经营主体超过70家,已开发在售的年金保险产品有数百个。2016年,具备养老功能的人身险保费收入为8600亿元,在人身险保费中的占比为25%。其中,退休后分期领取的“商业养老保险”的保费收入为1500亿元,在人身险保费中的占比仅为4.4%,积累保险责任准备金2600亿元;有效保单件数只有1348万件,有效承保人次只有1707万。第三支柱商业养老保险由于起步晚、之前缺少税收政策扶持等原因,在整个养老保障体系中的占比过低,且较发达国家的差距巨大。

与储蓄和基金等金融产品相比,商业养老保险产品具有期限长、回报稳定、养老用途明确、附加保障功能、可年均化领取等独特优势。在5月1日开始的税收优惠政策的推动下,预计商业养老保险将开启快速增长通道。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  2021年周口市CPI同比上涨1.3

2021年周口市CPI同比上涨1.3  网易哈利波特手游中的每个节

网易哈利波特手游中的每个节  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇