大港股份预亏1.8亿元至2.3亿元上 半年净利预计下滑超4倍

2019-08-01 08:37:00

来源:

证券日报

临近中报集中披露期,上市公司的管理层开始动荡不安。近日,大港股份对外公告称,公司董事长、总经理等四名高管同时宣布辞去上市公司的所有职务。

记者了解到,在公告发出前两日,公司以通讯方式紧急召开了董事会会议,从控股股东的管理层调来了“精兵强将”填补空缺。记者就此致电大港股份,公司证券部相关工作人员告诉记者,“这次人事变动是为了加强公司管理,把合适的人才放到上市公司来,后续信息请以公司公告为准。”

上半年净利预计下滑超4倍

资料显示,大港股份于2006年在深交所挂牌上市,是一家业务多元化的上市公司。上市之初,公司的主营业务涉及工业园区开发、基础设施建设、工业厂房建设与经营、仓储物流及产业投资。

2016年进行产业转型以来,大港股份收购了集成电路第三方测试服务企业艾科半导体,同时剥离了部分亏损较大的建材、工程等产业。截至2018年末,公司主要产业涉及集成电路测试、房地产及园区服务。

上市13年,大港股份的业绩起伏不定,主营业务盈利能力薄弱。2011年至2015年,公司分别实现扣非净利润-0.11亿元、-0.32亿元、-0.68亿元、-0.75亿元、-0.89亿元,连续5年为负。2016年,转型集成电路测试的大港股份受益于艾科半导体并表,当年实现营业收入13.7亿元,同比增长27.8%;净利润0.42亿元,同比增长325.74%,成功扭亏。

不过,三年承诺期刚满,艾科半导体业绩即“大变脸”。2018年,受艾科半导体业绩下滑及房地产业务去化速度的影响,大港股份实现营业收入16.9亿元,同比增长28.94%;净利润亏损5.7亿元,同比减少1796.1%;扣非后净利润亏损5.92亿元,同比减少18758.47%,为上市以来最大亏损。与此同时,针对艾科半导体的经营状况,公司对艾科半导体计提了2.45亿元商誉减值。

业绩的大幅下滑引起了深交所的注意并下发年报问询函,就经营业绩、商誉减值、客户集中度等方面对大港股份展开9连问。其中,深交所要求公司说明是否存在利用形成商誉相关资产在以前年度进行利润调节以及在本期进行业绩“大洗澡”的情形。

问询函回复显示,大港股份明确表示不存在业绩“大洗澡”的情形。“从公司的年报数据来看,不存在‘大洗澡’的情形,甚至商誉减值计提的并不充足。”不愿具名的资深会计师表示,从2018年年报中公司对艾科半导体未来5年的预期增长率来看,2019年艾科半导体的销售增长率需要达到68.53%。但是从目前半年度的业绩预亏约2亿来看,艾科半导体并不可能实现高增长率,那其实评估的结果有些不合理,商誉减值这一块需要计提更多。

除此之外,对于去年公司艾科半导体毛利率直降为负,上述会计师也对此存在疑问,“按照公司在问询函回复中说法,艾科半导体属同行业可比的三家公司中规模最大,前两年的毛利率在三家公司属于中等偏高,但是去年同行业三家公司的收入并未像艾科半导体一样出现大幅下降的情况,毛利率也维持在40%以上。同行业公司的情况说明宏观环境不至于影响到毛利率为负,对于回复中提到的折旧费用影响毛利,其实去年已经开始有折旧费用增加,但是去年的毛利率还有50%以上,这两个因素不至于影响毛利率降为-10.51%。”

“集成电路测试服务这一块的成本结构也明显不合理,按照正常来说,你的产量和原材料、能源及人工同比下降。而去年原材料费用不足上年同期的十分之一,能源和人工下降却只出现了微降。”上述会计师补充道。

据最新数据显示,公司方面预计,2019年上半年将延续亏损,归属于上市公司股东的净利润约为-1.8亿元至-2.3亿元,去年同期归属于上市公司股东的净利润约为-3340.6万元,同比减少438.83%至588.50%。

“老将”离任后再出山

面对四年前同样的亏损困境,大港股份解决的措施也如出一辙。2019年上半年,公司再次筹划并完成了对苏州科阳光电科技有限公司(简称“科阳光电”)65.58%股权收购。

大港股份称,公司收购科阳光电股权为公司新增了利润来源,同时延伸了集成电路产业链,由原来的单一测试变成封测一体化,将以封装业务带动测试业务的发展,提升客户粘性和市场竞争力,提升集成电路产业板块整体经营效益。

不过,与前次顺利扭亏为盈不同的是,上半年大港股份延续亏损,在此情况下,大港股份管理层进行了“大换血”。

公告显示,董事长谢恒福、常务副总经理田苗青、总经理助理刘玉娟因工作变动申请辞去公司所有职务,总经理景学宝则因个人原因申请辞去所有职务。记者了解到,谢恒福、田苗青于2017年分别进入公司管理层,景学宝2016年8月份开始担任上市公司总经理,三人任期尚不满三年便纷纷离职。

由于公司董事会成员仅有5名,公司需补选两名董事。在发布高管辞职公告当天,公司也发布了补选董事及聘任高管的结果。公司董事会同意提名王茂和、王靖宇为公司第七届董事会非独立董事候选人,并聘任耿逸为公司副总经理。三人均曾担任公司控股股东江苏瀚瑞投资控股有限公司的高管。王茂和曾任江苏瀚瑞投资控股有限公司总经理,王靖宇曾任江苏瀚瑞投资控股有限公司副总经理,耿逸曾任江苏瀚瑞投资控股有限公司总经理助理、副总经理。

记者查阅公告发现,王茂和曾在公司担任过董事。2009年6月份起,王茂和开始在上市公司担任董事,并于2011年5月份起担任总经理,因工作变动,2014年10月份其辞去公司总经理一职,2015年8月份辞去上市公司董事一职。2016年9月份,王茂和再次担任公司董事,两年后再辞去董事一职。此次被提名为公司董事,将是这位“老将”三度出山。

对于派出这样一员“老将”出马,有业内人士称,“国有企业经营状况不尽如人意,进行人事变动属于正常现象。把前任总经理调动回来作为‘救兵’,也是希望能尽快将上市公司的亏损状态扭转过来。”记者注意到,王茂和在任总经理期间,公司业绩虽有起伏,但并未出现大幅的亏损。记者 曹卫新 见习记者 李亚男

[责任编辑:谢涵宇]

责任编辑:谢涵宇PF085

相关内容

热门推荐

热门文章

-

禁止“炒信”“刷单” 电子商务法给电商戴上“紧箍”

-

银行“保本”理财产品“量价齐跌” 消费者还有哪些新选择?

-

银保监会首次发布普惠金融白皮书 拟于近期出版发行

-

大宗商品四季度有望偏强震荡 原油提供价格支撑

-

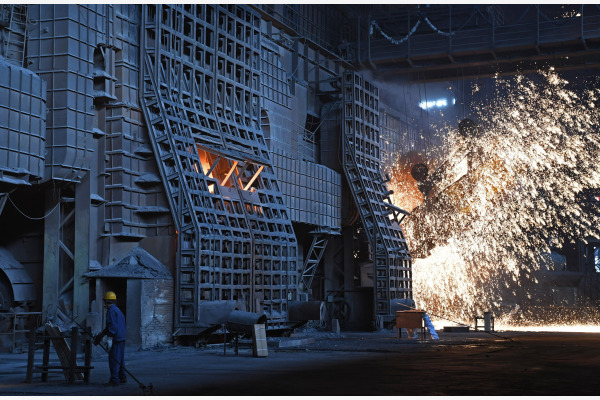

宝武河钢两大超级巨无霸展开股权融合:宝武入股唐钢

-

一汽夏利“1元”甩卖天津华利 南京知行接盘并承担8亿债务

-

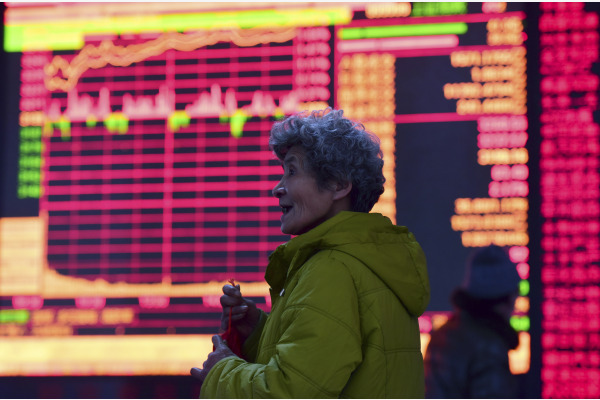

从历年国庆节后表现看A股投资机会 机构这样说

-

5A级景区上海科技馆10月1日起门票价格下调25%

-

银行理财新规:公募理财可借道公募基金投A股

-

坐飞机要多花钱了!燃油附加费将上涨 最高30元/人

-

证监会发布四项金融行业标准 保护投资者合法权益

-

亲子房成旅游住宿业新蓝海 市场需求高达千亿元