外资正在大幅增持中国境内债券 超千亿创新高 后市长期资金有望加速流入

2019-06-14 16:57:50

来源:

21世纪经济报道

外资正在大幅增持中国境内债券。

中债登、上清所最新数据显示,今年5月,境外投资者增持各类境内人民币债券,其单月增持规模达到1031亿元,创下历史新高。

分券种看,境外投资者5月份增持国债250亿元,增持政策性金融债507亿元,增持同业存单256亿元;其他信用债品种则相对较少。

对5月份境外投资者的大幅增持,摩根资产管理环球市场策略师朱超平对21世纪经济报道记者表示,主要有三大因素驱动:一是中国债券纳入指数进程的持续;二是海外市场债券收益率走低,人民币债券性价比凸显;三是经过前期贬值,外资对人民币汇率相对较有信心。

“虽然境外资金持续流入,但对整个全球市场而言,外资对中国债市依旧处于低配的状态。”朱超平表示,中国已是全球第二大债券市场,若境外资金进行较为均衡的配置,势必有更多资金流入。

“在中美贸易协商存在不确定性的情况下,贸易账户承压,资本账户下的资金流入就变得比较关键。”某中资银行香港分行人士对21世纪经济报道记者称,中国债市持续吸引外资流入,也将对人民币汇率构成一定支撑。

拆解三大驱动力

中国债券纳入全球主流债券指数,是境外投资者增持境内人民币的重要底色。

今年4月1日,人民币计价的中国国债和政策性银行债券被正式纳入彭博巴克莱全球综合指数,并将在20个月内分步完成。市场预计,加入该指数后,将有约1000亿美元流入中国债券市场。

不过,今年4月流入债市的资金增长有限,4月份境外投资者仅增持了32亿元。

“如果人民币贬值,对境外投资者而言,就会削弱投资收益,所以投资者会选择人民币汇率比较稳定,或者有升值趋势时加大配置力度。”某中资银行香港分行资管业务人士对21世纪经济报道记者表示,4月份以来,人民币汇率出现过一轮较大幅度的贬值,但进入5月后半个月,“人民币相对稳定,投资者可能觉得7的心理关口暂时破不了,加上央行在香港发行央票也体现了监管汇率维稳的决心,也会驱动投资者增配。”

今年4月以来,人民币兑美元汇率中间价从6.72跌至5月中旬6.89左右的水平,但一直未突破6.9的水平。

此外,海外债市的走弱,亦是重要因素。

中金公司固收研究团队称,随着这一轮全球经济下行,目前全球债券收益率都已经处于年内的最低位甚至是回到了接近历史的最低水平,而中国债券收益率仍处于年内中上水平,与海外市场利差重新拉大,人民币债券性价比明显提升。

Wind数据显示,4月初,中国10年期国债收益率为3.13%,美国同期限债券收益率为2.49%,中美利差为64bp;至5月末,中国10年期国债到期收益率为3.27%,美国为2.14%,二者利差113bp。

国债持有量已达8.17%

随着5月份的大幅增持,境外投资者在中国境内债市的债券持有规模亦从由4月末的17251亿元跳升至18281亿元的新高。其在境内债市中的持有量占比也4月末的2.50%升至2.62%,亦是新高。

从券种来看,5月末,境外投资者持有中国国债和政策性金融债的规模分别为11364亿元和4198亿元,在总持有量中的占比分别为62.16%和22.96%。

按中金公司的分类:境外机构是本月债券的第三大增持主体(仅此于全国行和广义基金);同时,境外机构也成为本月政金债的第二大增持主体。

“从海外市场来看,一个国家债券市场里的境外投资者,持有最多的是国债;对中国市场也一样,而且国内信用债其实外资看不懂风险在哪里,评级也虚高,所以干脆不碰。”前述中资行香港分行人士称,未来境外投资者持有的中国国债占比,有望达到10%-20%的水平。

中债登、上清所数据显示,今年前4个月,持有国债的主体中,境外机构持有国债的份额占比约为8%上下,至5月末,这一比例微升至8.17%的水平。

展望后市,中国债市将有望进一步吸引长期资金的流入。

朱超平认为,由于近期美国市场出现10年期债券与2年期债券收益率倒挂的情形,这反映了投资者对美国经济未来增长的信心在减弱。其将对包括保险资金在内的长期资金产生影响,“他们需要寻找配置资产,趁现阶段利率还比较理想,锁定长期现金流;美国市场债券吸引力下降后,这些长期资金会考虑在中国做一些长期的配置,以获得更高的收益。”

[责任编辑:谢涵宇]

责任编辑:谢涵宇PF085

相关内容

热门推荐

热门文章

-

禁止“炒信”“刷单” 电子商务法给电商戴上“紧箍”

-

银行“保本”理财产品“量价齐跌” 消费者还有哪些新选择?

-

银保监会首次发布普惠金融白皮书 拟于近期出版发行

-

大宗商品四季度有望偏强震荡 原油提供价格支撑

-

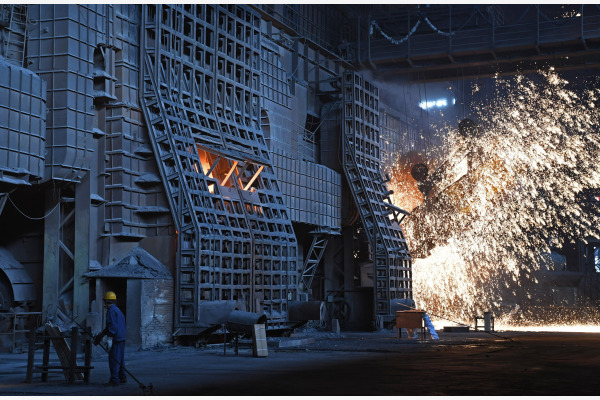

宝武河钢两大超级巨无霸展开股权融合:宝武入股唐钢

-

一汽夏利“1元”甩卖天津华利 南京知行接盘并承担8亿债务

-

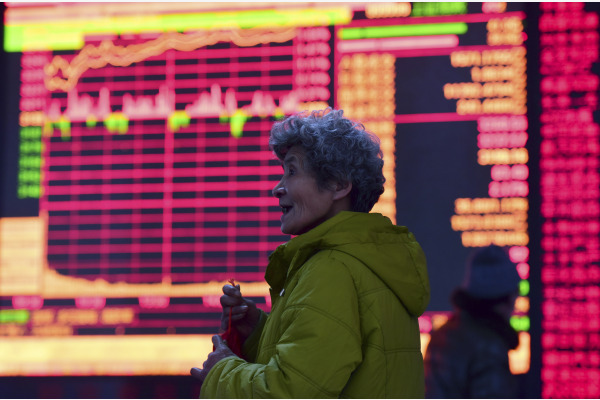

从历年国庆节后表现看A股投资机会 机构这样说

-

5A级景区上海科技馆10月1日起门票价格下调25%

-

银行理财新规:公募理财可借道公募基金投A股

-

坐飞机要多花钱了!燃油附加费将上涨 最高30元/人

-

证监会发布四项金融行业标准 保护投资者合法权益

-

亲子房成旅游住宿业新蓝海 市场需求高达千亿元