美股暴跌人民币避险功能凸显 机构争相涌入人民币资产避险

2018-02-07 08:55:09

来源:

21世纪经济报道

导读

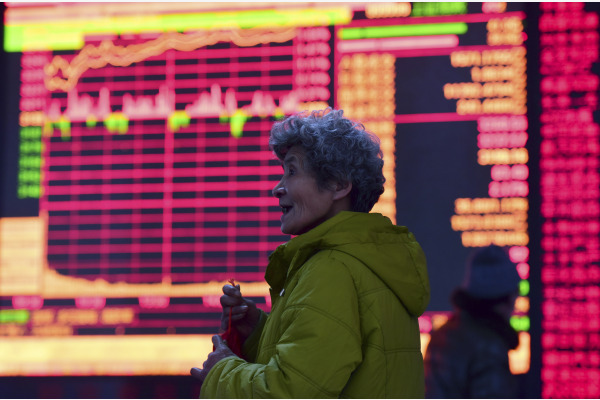

2月6日,越来越多的国际机构争相追加人民币资产配置比例。这些机构最青睐离岸市场人民币定期存款,部分机构通过经纪商增加香港市场点心债的配置,此外个别大型投资机构则通过债券通直接投向境内利率债。当天人民币汇率走势平稳,波动率不足2.5%。

随着全球股市暴跌,人民币的避险效应开始凸显。

截至2月6日17时,境内在岸市场人民币兑美元徘徊在6.2739,较上一个交易日上涨约162个基点。

“由于人民币兑一篮子货币保持汇率基本稳定,如今不少境外投资机构将其视为避险货币加大配置。”一位香港银行外汇交易员向21世纪经济报道记者表示,金融市场预期美股暴跌将触发大量海外资金撤离美元资产,美元指数从一周高点89.72回落,间接扩大了人民币涨幅。

国际投资机构之所以青睐人民币的避险功能,因其存在新的利差交易,即中国利率在同等信用评级国家中最高,因此配置人民币资产的无风险收益相对可观。

上述外汇交易员透露,粗略估算,2月6日由于港股、日股跟随美股大幅下跌,不少国际资管机构纷纷弃股投债,导致当天熊猫债、点心债、离岸人民币存款,以及境内利率债(主要通过债券通渠道)的新增资金流入额超过3亿美元,很大程度上抵消了国际投机机构紧急撤离人民币资产,填补欧美股市资金缺口的负面冲击。

“这有助于人民币汇率从此前的单边升值,转变为双向波动。”美银美林汇市策略师MyriaKyriacou直言,相比投机资本希望押注人民币单边升值获取短期收益,避险资本则更倾向于人民币汇率均衡保持双向波动,获得相对稳定的投资回报。

涌入人民币资产避险

在2月6日开盘前,外汇市场一度认为人民币可能受美股大跌冲击而大幅回落。因为此前每逢欧美股市遭遇剧烈动荡,全球投资机构都会从中国等新兴市场撤离大量资金,填补欧美股市缺口。

但市场的担忧并未出现,反而是越来越多的国际机构与投资基金争相追加人民币资产配置比例。

上述香港银行外汇交易员透露,这些机构最青睐离岸市场人民币定期存款,部分机构通过经纪商增加香港市场点心债的配置,此外个别大型投资机构则通过债券通直接投向境内利率债。

这很大程度上促使当天人民币汇率走势平稳,波动率不足2.5%。

一位增加离岸人民币存款额度的美国对冲基金经理告诉记者,此举既有分散风险的考量,也可能获得不亚于美股股息的稳健收益。

“当前美股股息率约4%-6%,离岸人民币存款年利率差不多在4%,若今年人民币兑美元汇率实现约2%涨幅,那么两者叠加的综合收益足以超过美股股息率。”该对冲基金经理表示。

存在投资偏好转向的,还有不少境内企业,甚至掀起了新一轮结汇潮。

“6日当天多家企业要求我们尽快撤离美股头寸,并将美元资金转化成人民币。”一家香港券商经纪业务人士告诉记者。在他看来,这种做法实质上是押注美股涨幅超过人民币升幅,但美股一夜之间回吐今年以来所有涨幅,相比人民币年化3%的涨幅稍显逊色,境内企业不愿再为高收益冒险。

投机买涨资本被迫撤离

值得注意的是,随着美股暴跌,此前投机买涨人民币的境外资本迅速销声匿迹。

上述香港银行外汇交易员分析,美股暴跌对境外投机资本的冲击,主要表现在两个层面:一是美股大跌同样导致这些机构的欧美投资组合出现资金缺口,急需从新兴市场撤资填补;二是美国10年期债收益率持续走高,在触发美股大跌的同时,也令中美利差持续收窄,导致他们失去投机买涨人民币的重要题材。

2月2日,美国10年期国债一度触及过去3年以来最高值2.85%,加之当天中国10年期国债收益率徘徊在3.92%附近,两者利差从去年底的147个基点,收窄至107个基点。

“但这并未令人民币遭遇新的下跌压力。”AllianzInvestmentManagement策略分析师CharlieRipley直言,一方面美股大跌导致大量资金涌入美债,再度拉低美债收益率,中美利差重回高点。截至2月6日18时,中国同期国债收益率仍徘徊在3.92%附近,美国10年期国债收益率却跌至2.72%,两者价差回升至120个基点,人民币趋于平稳波动。另一方面,整个金融市场正在评估美股暴跌将触发多大规模的海外资金撤离美元资产,将对美元构成多大的新压力。

这意味着,人民币汇率短期内可能重返年内高点6.2676。不过,除非美元汇率持续大幅回落,未来人民币汇率不大可能延续此前单边大幅升值的走势。究其原因,一是投机买涨资本撤离令人民币整体波动性下降,二是避险资本更希望看到一个在合理均衡汇率区间双向波动的人民币,而不是大涨大跌与波动性不断扩大的人民币。

上述对冲基金经理告诉记者,目前对冲基金的打算是等待离岸人民币一年期存款到期,观察其综合收益能否超越美股股息率,再考虑是否追加投资。“我们已经买入12个月人民币掉期交易锁定汇兑风险,因此我们不希望看到人民币汇率波动过大,否则将导致整个资产配置策略重新调整额外增加调仓风险与成本。”(编辑:马春园,邮箱:macy@21jingji.com)

本报记者陈植上海报道

责任编辑:李坚 SF163

[责任编辑:谢涵宇]

责任编辑:谢涵宇PF085

相关内容

热门推荐

热门文章

-

禁止“炒信”“刷单” 电子商务法给电商戴上“紧箍”

-

银行“保本”理财产品“量价齐跌” 消费者还有哪些新选择?

-

银保监会首次发布普惠金融白皮书 拟于近期出版发行

-

大宗商品四季度有望偏强震荡 原油提供价格支撑

-

宝武河钢两大超级巨无霸展开股权融合:宝武入股唐钢

-

一汽夏利“1元”甩卖天津华利 南京知行接盘并承担8亿债务

-

从历年国庆节后表现看A股投资机会 机构这样说

-

5A级景区上海科技馆10月1日起门票价格下调25%

-

银行理财新规:公募理财可借道公募基金投A股

-

坐飞机要多花钱了!燃油附加费将上涨 最高30元/人

-

证监会发布四项金融行业标准 保护投资者合法权益

-

亲子房成旅游住宿业新蓝海 市场需求高达千亿元